大学生の立場でローンに手を染めるのは、ちょっとやばいかもとか、やめたほうがいいと思いながらも、借りることを検討している人が少なくありません。

もちろん、ぜにぞうが学生時代だった30年前でも学生ローンの存在はありました。でも、それは人目を避けるようにひっそりと商売している別世界であって、今のように東京・高田馬場の学生ローン専門店に行列を作るような光景(ニュース記事)などありえませんでした。

人には固有の事情があるので、学生や未成年の社会人であってもお金を借りざるをえないケースがあります。それをひっくるめてすべて悪行だとは言いません。でも、総じて若年のローン利用は危険性がいっぱいで、近づくべからずといったシロモノです。

学生・未成年の社会人が、後先考えずに軽い気持ちでローン利用するのは、あまりにもリスクが大きいです。そして、当の本人がそのリスクに気づいていないのが問題で怖いところです。

そんな現状を踏まえ、貸金業務取扱主任者でありFPでもあるぜにぞうが、25年間にわたる貸金業者の現場経験も踏まえながら、さまざまな角度から危険性を解説します。一度立ち止まって考えるきっかけになれば幸いです。

↓このページの解説動画(7:35)↓

乱立する学生ローン業者

ぜにぞうが学生時代だった30年前には、人目を避けるようにひっそりと営業していた学生ローン業者が、今ではむしろ人目のつくところに看板を出し、堂々と商売をしています。

地方ではあまり目にしませんが、東京・高田馬場だけでも知名度の高いところを並べると、以下のように学生ローン業者が乱立しています。

▼東京・高田馬場にある主な学生ローン業者

- カレッヂ

- フレンド田(デン)

- イー・キャンパス

- アミーゴ

- キャンパス

- マルイ

- 学灯社

東京・高田馬場は、学生ローンが生まれた場所とも言われているくらいなので、乱立する特殊事情を持っているのですが、これだけの数の業者が狭いエリアに競合して存在し続けているのは、ニーズが絶えない証拠です。

しかし、健全な資金ニーズだけで、ここまで学生ローン業者の商売が栄えることは考えにくく、軽い気持ちで後先考えずに借りてしまう学生が多いことが容易に想像できます。

そこで、学生ローンの危険性を再認識するため、借りてはいけない理由を具体的に見ていきたいと思います。

学生ローンを借りてはいけない理由

では、なぜ学生ローンを借りてはいけないのか?

もちろん、止むに止まれぬ事情で借りざるをえないこともありますが、以下のリスクを知っておく必要があります。

- 高金利のため借金から抜け出せなくなる

- 利息のみの返済プランはかなりやばい

- 自分の信用情報に傷がつく

- ローンの利子よりも高い遅延損害金

- 学生ローンを装った闇金融業者

- 小規模の業者が多く経営が不安定

ひとつずつ詳しく見ていきたいと思います。

高金利のため借金から抜け出せなくなる

学生ローン専門店の平均的な金利は実質年率17.0%。冒頭で登場した東京・高田馬場の学生ローン業者を個別に見てみると以下のようになっています。

| 業者 | 金利(実質年率) |

| カレッヂ | 17.00% |

| フレンド田(デン) | 17.00% |

| イー・キャンパス | 14.5%~16.5% |

| アミーゴ | 14.40%~16.80% |

| キャンパス | 16.80% |

| マルイ | 15.0%~17.0% |

| 学灯社 | 16.5%~18.0% |

学生ローン業者のホームページに行くと、大手消費者金融と比較して低金利であることをアピールしています。

確かに大手消費者金融の上限金利は、標準で年利18.0%なので、学生ローンの方が1%程度金利が低いことは事実。でもこれは誤差というべきです。

アルバイトで月数万円のわずかな収入の学生が、月々安定して数十万円稼ぐ社会人とほぼ同等の金利でお金を借りることの危うさは、考えずともわかります。

比較対象として適切でないかもしれませんが、代表的な奨学金制度である日本学生支援機構の貸与型が1%を切る利率、金融機関の教育ローンが3~4%台。この水準で学生生活に必要な資金を得られることと比較したら暴利です。

さらに、コストは利子だけではありません。返済する場合の銀行振込手数料も負担することになります。

そういうことを考えると、利息を支払っていくのがやっとで、いつまでたっても元金が減らず、借金から抜け出せなくなることが容易に想像できます。

利息のみの返済プランはかなりやばい

学生ローン業者の中には、返済方式として元金自由返済プランを用意していることがあります。

これは文字通り、余裕のあるときに元金を1円単位で返済すればいいですよ~というもの。つまり、1ヶ月に1度、利息さえ支払っておけばOKということ。

毎月の返済金額を業者側で一方的に決められることがなく、自分の都合に合わせて、自由に返済金額を決められるのは、ユーザーのメリットではあります。

ただですね、人って弱い生き物です。返済金額は最低これだけでいいですよ、と言われたら、それ以上の努力はなかなかしません。楽な方に流されてしまいます。

そして、結局、元金がいつまでたっても減ることがなく、完済できないという本当にやばい状態に陥ってしまいます。

自分の信用情報に傷がつく

学生ローンでお金を借りると必ず信用情報機関にその取引履歴が登録されます。それは、消費者金融でも銀行からの融資でも同じです。

ただ、どこから借りても信用情報機関に登録されるのは同じだといっても、学生ローンは特別な意味を持ちます。その理由を説明します。

まず、信用情報機関には学生ローンの借り入れ中はもちろんのこと、完済してからも5年間その情報が残ります。なので、在学中に完済したとしても、卒業後も学生ローンを借りた事実は消えません。

そしてポイントになるのが、信用情報機関に加盟している他の業者も、その情報を見ることができる点です。ローン審査では必ず信用情報機関の情報を業者は閲覧するので、卒業後、社会人として別のローンを組む際の審査で発見されます。

発見されたときに、国や金融機関の教育ローンのように、健全な融資であれば問題にはなりませんが、学生ローンだという点が問題。

学生時代に親の援助やアルバイト収入では足らずに、年利17%もの高金利でお金を借りるような人を審査担当者がどう評価するか?怪しい情報はマイナス評価につながります。

学生ローンを利用して、その後の就職や結婚のときに過去の借金履歴が漏れることは基本的にありませんが、「学生時代に消費者金融並みの金利で借金した人」というレッテルを貼られるリスクがあることは知っておく必要があります。

ローンの利子よりも高い遅延損害金

うっかり忘れも含めて、毎月の返済が遅れてしまうことも珍しくありません。そして問題なのが、返済が遅れてしまったときに、何日か遅れても払えば問題ないでしょ?と軽く考えてしまうこと。

でも、返済が遅れれば当然ペナルティーがあるわけで、遅延損害金と言って年率20.0%の罰則金を徴収されます。ローンの金利よりも高い利率で、しかもローン利息とは別に取られることになります。

最悪なのが、延滞に慣れてしまうこと。遅延損害金を払えばいいんでしょ?などと平気になってしまう人の行く末は、1カ月も2カ月も滞ってしまいます。

そうなると、金融事故情報として信用情報機関に登録されてしまい、審査に通ることはありません。住宅ローンのような人生を左右する重要な資金も得られなくなってしまうのは致命傷です。

学生ローンを装った闇金融業者がいる

法で定められた貸金業登録をせず、違法に営業するいわゆる闇金融業者は、人の弱みに付け込んできます。それは学生ローンの分野も同じ。

信用力の高くない学生をターゲットにするのは、闇金融と言えどもリスクがあるはずですが、実は学生は社会人よりもリスクが低いという側面もあります。それは親の存在です。

最終的に支払いできない状態になったら、学生本人は親に泣きつくでしょうし、親からしたら社会人の子供と違って、学生の子供の借金は、なんやかんや言っても最終的にはしりぬぐいをするのが常です。

それがわかっているからこそ、保険がかかっている学生を貸し倒れが少ないお客として、闇金業者は甘い言葉で近づいてきます。

小規模の業者が多く経営が不安定

学生ローン業者は、基本的に商売の規模が小さいです。大手消費者金融のように全国展開しているわけではなく、地域密着型の小規模経営です。

どんな業種も小規模経営の会社は基本的に経営が不安定。うまく行っているうちは良くても、歯車が狂うとあっという間に経営が傾きます。学生相手の商売はそんなリスクをはらんでいます。

普段はソフトな対応の業者も、経営が傾いてくると取り立て姿勢が変わることは否めません。貸金業法で取り立て行為を厳しく規制されていますが、恐ろしさは感じることになります。

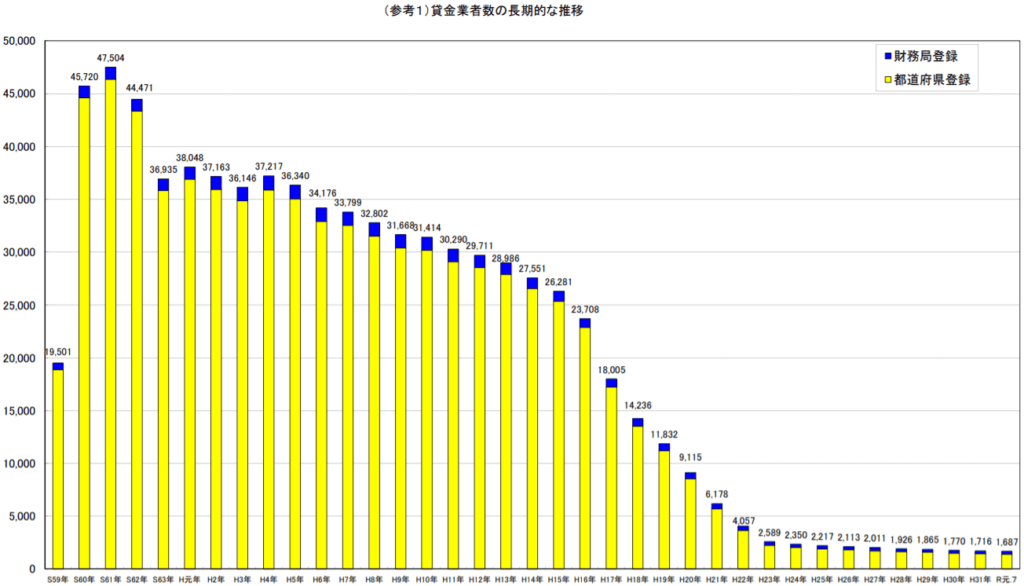

先の東京・高田馬場にある学生ローン業者は創業30年を超える業者も少なくありません。下図のように昭和60年当時、5万社弱あった貸金業者が、令和元年には1700社まで激減した中で今もなお残っている業者なので、基盤は強固かもしれません。

でも、業歴の浅い業者も存在するうえ、たとえ老舗の業者であったとしても、今後も変わらずずっと安泰というわけではありません。

ローンに手を出さないように注意したいこと

学生ローンを借りてはいけない理由がわかっていても、甘い誘惑に負けて手を出してしまうことがあります。

その代表的なこととして注意点を2つあげます。

儲け話、投資話といった類は危険

お金がない、もっとほしいと思っているところにタイミングよく儲け話、投資話が舞い込んできたら、おそらく数パーセントの人は洗脳されてしまうと思います。

お金にはそういう魔力があるので、儲け話、投資話といった類の話は詐欺だと思って近づかないのが大事。そんな甘い話、世の中にはないですから。

特に注意したいのが投資系マルチ商法。SNSで知り合ったばかりの人の話なら警戒できても、身近な友人などから話を持ち掛けられて「必ず儲かる」と言われたら、気持ちが揺らぎかねません。

実はその友人もだまされている可能性が高く、友人を誘うことで知らぬ間に加害者になってしまうケースもあります。

実際に以下のような事例が東京都内で発生しました。投資会社が大学の友人関係を利用し、高額商品を購入させるために学生ローンで借金させた事例です。

- 事業者において、勧誘員は、友人や後輩等に、「投資でかなり稼いでいるすごい人がいる。話を聞かせたい。」等と連絡し、喫茶店に誘い出す。喫茶店で投資で稼ぐすごい人(商品説明担当者)が、「このUSBを使ってバイナリーオプション取引をすれば、資産を増やせる。」等と収益が上がっているかのように説明し、約54万円のUSBメモリーの購入を勧める。

- お金がないと断る消費者に対し、「みんなお金を借りているし、投資ですぐに返せる。」等と消費者金融・学生ローンでの借金を勧める。また、ローン申請の際には、借入理由や収入について虚偽の申告をするように指示する。

- ある事業者では友人を勧誘して契約することで6万円の紹介料が入る仕組みになっており、投資で稼げず借金の返済ができない消費者自身が、紹介料を得るために今度は勧誘員となって友人を誘わざるを得ない状況になる。

行列ができる学生ローン業者だからといって安心しない

なにごとにも言えますが、少し迷ったときに周囲の様子を見て、それに合わせておけば安心と考えることってありますよね。「みんなで渡れば怖くない」的な考えです。

このページの冒頭でも触れた、学生ローン専門店に行列を作る光景を伝えたネットニュース記事がそのことを象徴しています。

学生ローンはやばいと思っていても、そんな光景を見たら「みんな平気で借りるんだ。なら安心」とばかりにぐっとガードを下げてしまいがち。ぜひ、周囲に流されずにしっかりした自分のモノサシを持ってほしいです。

「お金が足りないから借りる」を封印する

いろんな状況下の学生がいるので、一概にはいえませんが、それでも「お金が足りないから借りるではなく、お金がないならもっと稼ぐ、稼げないならあきらめる」発想を持ちたい。

資格取得や運転免許資格のためにローンを組むのは一見健全に見えますが、それでもやめた方がいい。お金をためてからやるべき。「学生のうちは」です。

収入を増やすことができないなら、出ていくお金をセーブすることならできるはず。それも同じ効果が得られますよね。携帯電話のプラン変更をするだけで、年間で万円単位で節約は可能。不要な支出を軽減するだけでも結構違います。

まとめ

学生ローンがなくならないのは、その危険性を知らずに安易に利用してしまっているから。学生ローンはやめておいたほうがいい理由を再確認しよう。

- 高金利のため借金から抜け出せなくなる

- 利息のみの返済プランはかなりやばい

- 自分の信用情報に傷がつく

- ローンの利子よりも高い遅延損害金

- 学生ローンを装った闇金融業者

- 小規模の業者が多く経営が不安定

上記のことを意識するとともに、ふりかかってくる儲け話や投資話には近づかないのが賢明です。

そして、お金が足りないから借りる、という発想は捨て、自分の手が届く範囲で最善を尽くそう!