お金を借りる方法には、銀行や消費者金融などの金融業者、国など公的機関の融資制度、その他さまざまな方法があります。

はじめてお金を借りるときには、何から始めればいいのかわからなかったりします。また、お金を借りるといっても、その人の状況によってやり方が変わってきます。

そこでこのページでは、まずはお金を借りることに関してその全体概要をわかりやすくお伝えします。より掘り下げた情報は、ページ末尾の記事一覧をご覧ください。

お金を借りる方法 ~どこで借りられる?~

お金を借りたいとき、融資してくれるところは大きく分けると次の3つになります。

▼融資を受けられるところ

- 民間の融資会社

- 公的機関の融資制度

- その他の方法

事業資金の融資まで広げるとややこしくなるので、ここでは個人で借りることにしぼって説明を進めますね。それでは1つずつ見ていきましょう。

民間会社のローンでお金を借りる

民間の会社からお金を借りる場合、以下のようなところが窓口になります。

| 融資窓口 | 具体的に言うと |

| 金融機関 | メガバンク、地銀、ネット銀行など。 例)みずほ銀行カードローン |

| 消費者金融 | 大手、中小、街金など規模の違いあり。 例)アコム、プロミス、アイフルなど |

| 上記以外 | クレジットカード会社、信販会社など。 例)JCB、セディナなど |

こんなにたくさんあると、逆に選びにくいかもしれません。銀行か消費者金融のカードローンを利用するのが一般的なので、そのどちらかを選ぶのが良いと思います。

とは言っても、銀行と消費者金融で何が違うの?という疑問も出てきますよね。主要な項目をざっくりと比較すると、次のような違いがあります。

▼銀行ローンと消費者金融の違い

| 銀行 | 消費者金融 | |

| 金利 | 低め | 高め |

| 審査 | 厳しめ | 柔軟 |

| 限度額 | 高め | 低め |

どうしてもお金借りたかったら、銀行よりも消費者金融の方がハードルが低いということになります。ただ、わかりやすくなるようメリハリをつけて比較したので、必ずしもそうとは言い切れません。

審査基準が高いと言われている銀行カードローンであっても、実質、保証会社である消費者金融の審査基準で運用されているところもあります。

クレジットカードを持っている人は、わざわざカードローンを新たに契約しなくても、カードに付帯しているキャッシング枠でお金を借りることができます。

ただ、クレジットカードのキャッシングとカードローンは、お金を借りることでは同じですが、微妙に使い勝手が違いますのでその違いはチェックしておきたいです。

公的機関から融資を受ける

民間からの借入れができない場合でも、公的な機関からお金を借りることもできます。主なものに以下のような制度があります。

| 融資制度 | 主な内容 |

|---|---|

| 生活福祉資金貸付 | 低所得者や高齢者、障害者の生活を経済的に支えるための公的な貸付制度 |

| 住居確保給付金 | 職をなくしたことで経済的に困窮し、住居を喪失した方または住居を喪失するおそれのある方を対象に、家賃相当額(上限あり)を支給する制度 |

| 職業訓練受講給付金 | 雇用保険を受給できない求職者の方が、ハローワークの職業訓練を受講する場合に、その期間中の生活を支援するための給付(借りるのではなくもらえる) |

| 国の教育ローン | 子供の高校・大学・専門学校などのまとまった入学・在学費用として、子供1人当たり350万円以内で借りられる公的な融資制度 |

いずれも経済的弱者を支援することを目的としていて、民間から借りられない場合の頼れる存在です。

ただ、経済的弱者を救済するという前提があるがゆえに、誰でも無条件で借りられるわけではなく、一定以上の収入があると借りることができません。

とはいえ、特に生活福祉資金貸付制度は、条件がそろえば無利子で借りられるケースがあったりします。民間からお金を借りられない場合の手段として、覚えておきたい制度です。

その他の方法でお金を借りる

民間の融資会社、公的機関以外からお金を借りる方法としては、次のようなものがあります。

▼民間・公的機関以外の借入方法

- 生命保険契約者貸付制度を利用する

- 社内融資を受ける

- 質屋で借りる

- 親や友人から借りる

生命保険契約者貸付は、もしかしたらはじめて耳にしたかもしれませんが、生命保険などの解約返戻金の金額の範囲内で借りられます。

保険をかけたまま保険会社から低利の融資を受けられるのですが、自分の資産の範囲なので借金とは少し性質が違うといって良いかもしれません。

万一返済できない場合は、将来受け取れる保険金もしくは解約返戻金がその分少なくなるだけで、返済の督促を受けることはありません。

お金を借りられるところがわかったところで、ここから先は、いちばん一般的な民間会社からお金を借りる方法について掘り下げていきます。

一歩も外へ出ることなく契約できる便利さが魅力

以前はキャッシングといえば、消費者金融の窓口や無人契約機へわざわざ足を運んで手続きをするのが当たり前でしたが、インターネットが普及したことで今では比較にならないほど手続きが楽チンになっています。

パソコンやスマホなどネットにつながる環境にいれば、いつどこからでも申込み→審査→契約までの一連の手続きができてしまいます。

書類を書いたり印鑑を押したりするわずらわしさが一切ないのでメチャクチャ便利。しかも数時間以内ですべての手続きが終わるスピード感は感動モノです。

このネット手続きの便利さは、例えて言うなら、彼女に電話するために、小銭をポケットいっぱいにつめ込んで公衆電話へ走って電話をかけていた不便な時代から、いつでもどこからでも携帯電話で話せるようになった時くらいの大差があります。

借入れ、返済も家の中からネット経由ですべて出来る!

キャッシングの借入れや返済は、コンビニなどに設置されたATMを利用する人が多いのですが、実はその借入れ・返済も外出することなくネットを使うことで自宅からできてしまいます。

雨の降る中、服を濡らしてATMへ行ったり、仕事で疲れた体を引きずるように借入れ・返済のために駆け回るしんどさはまったくありません。

特に借入れは振込キャッシングといって、会員専用サイトにログインして簡単な操作をすることで、自分の金融機関口座へ業者が振り込んでくれます。しかもその時の振込手数料は無料です。

「ヤベッ!引き落とし日だったの忘れてた!」と口座の残高不足に気づいた時でも、スマホを取り出してピッ、ポッ、パで口座へ入金ができます。1回使ったらその便利さは癖になりますね。

ただ、唯一のネックが金融機関の営業時間外だと翌日になってしまうということです。

午後3時をすぎてしまうと当日の入金はあきらめざるをえません。これは業者の都合じゃなくて、金融機関の都合なので仕方がないことです。

しかし、しかしです。その問題も解決してしまう方法があります。

消費者金融は親密な提携金融機関というものをもっている場合があるのですが、その金融機関の口座を持っている場合は、金融機関の営業時間にかかわらずほぼ365日24時間振込が反映されるサービスを提供している業者もあります。

中には最速1秒で振込みしてくれる神業的な業者もあります。

深夜、早朝、土曜・日曜・祝日を問わず、即入金できるツールを1つ持っておくと、イザというときに頼れる存在になるはずです。

カードローンの申し込み方法

カードローンの申し込み方法はさまざまで、主には以下の5つがあります。

- ネット申し込み

- 無人契約機

- 郵送

- 電話

- 融資会社の店頭

どの方法がいちばん良いかは、申し込みをする人によってベストな方法は変わってきますが、利便性を重視するとネット申し込みがいちばん良いです。

スマホひとつで申し込み手続きを完了させることができます。印鑑は不要で、本人確認書類などの必要書類の提出も、スマホで撮影して画像を送れば済みます。

書類を郵送しなければいけない融資会社も一部ありますが、ほとんどの会社がネット完結に対応しています。

無人契約機で申し込みする人もいますが、後述するいくつかリスクがあるのでおすすめしません。

無人機からの申込みをオススメしない理由

ぜにそうが無人機からの申込みをおすすめしない理由は次の4つ。

- ストレスがハンパない

- 準備不足によって出鼻をくじかれる

- 審査結果が翌日になることがある

- 意外に空いていない

ひとつずつ短めに説明します。

ストレスがハンパない

無人契約機での手続きは、せまい部屋の中に長時間いることがざらです。

なので、申込みするときの妙な圧迫感や審査待ちの退屈さなど精神的ストレスがハンパないです。

準備不足で出鼻をくじかれやすい

勤務先の会社の資本金とか従業員数を正確に答えられる人は、おそらく半分もいないと思います。

申込み項目で細かいことを聞かれたり、契約に必要な書類もケースによって違ってくるので、準備不足で出鼻をくじかれるリスクがムチャクチャ高いです。

意気込んで無人契約機に行ったものの、虚しく帰って来るようなことになったら泣くに泣けません。

審査結果が翌日になるリスク

一度に手続きを済ませるつもりで足を運んでも、申し込みの受付時間、審査状況によっては審査結果の回答が翌日以降になる場合があります。

無人機は万能ではないという側面があります。

意外に空いていない

普段の生活の中で、いつもは空いているのに、必要な時に限って使用中でイラッときた経験がだれでもあると思いますが、それと同じで無人機が使用中の時に運悪く出くわすことが少なくありません。

空くのを待つ間、ポカンと待っているのもしんどいし、なにより周囲から挙動不審者のように見られてしまうリスクがあります。

上記のような理由から、無人機ですべてを済まそうというのはちょっとリスクが高いとぜにぞうは思っています。

リスクやストレスのある申込み、審査の工程をインターネットですべて済ませておいて、無人機はカードの受取りのためだけに利用するというのがベストチョイスです。

申込みから借入れまでの流れ

はじめてキャッシングする人に向けて、申込みから実際に借入れするまでの流れを解説します。

実際にお金を手にするまでの流れは、申込方法によって多少の違いはありますが、

-

申込み

-

審査

-

契約

-

キャッシング(借入れ)

というのが基本的な流れです。

昔と違って今ではインターネットを使って手続きできるので、すべての手続きが1日で終わって、申し込みしたその日のうちにキャッシングすることもそれほど難しくありません。

申込方法には、店頭訪問、無人契約機、インターネットといったものがありますが、ココではいちばん手間が少なく、最もスピードが早いインターネット申込みを前提に説明したいと思います。

ではひとつひとつ詳しく見ていきましょう。

申込み

申込みは、各業者のサイトから行うのですが、パソコン、スマホからアクセスできるようになっています。

申込みボタンを押すと入力画面が表示されるので、あとは画面の指示に従って項目を入力していきます。

「なんかメチャクチャ入力項目多いなあ~!」と思うかもしれませんが、どの業者も同じで以下の内容を入力することになります。

- 基本情報(氏名、生年月日、現住所、電話番号、携帯番号など)

- 仕事情報(勤務先名、業種、職種、勤続年数年収、会社住所、会社電話番号など)

- 住居情報(持ち家・賃貸の区分、家賃など

- 家族状況(家族構成など)

- 他社借入(利用金額・件数など)

- 希望金額(使い道も聞かれることもある)

ぜにぞうのこれまでの経験から紹介しておきたいのですが、勤務先の住所と電話番号は事前に確認してメモしておくとすごくラクです。

覚えている人って意外と少なくて、調べてすぐわからないとイライラするので、、汗

審査

キャッシングは無担保・保証人なしの信用で成り立つ取引なので、業者側は「この人に融資しても大丈夫かなあ?」、「いくらまでだったら返済できる人なのかなあ?」といった審査をします。

総量規制があるので、すでにある借入残高と今回の希望額が年収の3分の1を超えていれば、その時点でアウトですが、そうでなければ申込内容に加えて、指定信用情報機関の情報も参考にして各社が独自の基準で審査をします。

*総量規制については以下ページで詳しく解説しています。

総量規制は、キャッシングを利用する時に知っておくべき基礎知識の中でも一番重要。貸金業法の総量規制について、より深く、よりわかりやすく解説しています。

審査の過程で、自宅と勤務先(片方の場合もある)に本人確認と在籍確認のための電話連絡があります。

勤務先への電話は業者名は伏せられて個人名でかかってくるので心配不要です。また不在でも在籍確認はできるのでスタンバっている必要はありません。

審査段階では、運転免許証などの本人確認書類と、借入金額によって収入証明書類の提出が必要です。

一昔前は、郵送でやりとりしていましたが、現在は、必要書類を携帯電話のカメラなどで画像化し、指定のメールアドレスに送るか無料アプリを利用して送れるので楽チンです。

指定信用情報機関ではあなたの借入れ情報が丸裸になっているので、くれぐれも申し込み時に他社借入の金額をごまかさないようにしないといけません。必ず見破られるし、そうなると審査が不利になります。

それ以外の項目でも事実と異なる記入をして後で発覚すると審査承認を取り消されるのでごまかしはNGです。

契約

審査結果は、メールか電話で連絡が来ます。承認された場合は、契約内容(ココで利用限度額なども提示される)が伝えられるのでその内容に同意することで契約が成立します。

契約成立した後日、契約書類やキャッシング用カードなどが自宅に郵送されます。

「カードが届くまで待ってられない!」「すぐにでもキャッシングしたい!」という場合の奥の手なのですが、申込みはインターネットでサクッとしておいて、審査承認されたら無人契約機へ行って、そこで契約することもできます。

カードもその場で発行されるので、併設のATMですぐさま借入れもできるので、急ぐ場合は、「インターネット申込み+無人契約機での契約」という合わせ技がオススメです!

借入れ

借入れをできる場所は、コンビニや銀行のATMなど身近なところにかなりの数あるので、カードが届けば預金口座から現金を引き出すのと同じようにキャッシングできます。

最近では、インターネット借入れと言って、業者の会員専用サイトにアクセスし、簡単な操作で自分の銀行口座に振り込んでもらえるサービスがあったりと、借入れのバリエーションはたくさんあります。

審査落ちすることを想定して、同時に複数のキャッシング業者に申し込む人がいますがそれは絶対NGです。

なぜかというと、普通は短期間に何社も申し込むことはないですから、かなりお金に困っていて、金策に走っていると業者に判断されてしまうからです。

一旦そう判断されてしまうと、俗に申込みブラック(※)と呼ばれる状態になり、しばらくの期間、他の業者も含めて審査が通りにくくなります。

1か月以内に3社以上申し込むと危険なので、仮に1ヵ月に2社審査に落ちてしまった場合は、あわててすぐ別の会社に申込みをするのではなく、1か月以上間をあけてから申し込むようにするのが賢いやり方です。

※申込みブラックについては以下ページで解説しています。

キャッシング断られた!そんなときに金融業者は何を審査しているのか?どんな人が落ちてしまうのか?といったキーポイントを解説。「これをはずしたら、やっぱ貸せないよー」という貸金業者に共通する基準がわかるので、キャッシングを断られた人は必見です。

カードローン審査

審査基準は会社によって異なっているうえ、内部の人間しかわかりませんが、共通して言えることがあります。

それらを紹介すると同時に、簡単な自己診断やよくある質問にも触れたいと思います。

- 審査の重要ポイント5選

- 審査が不安なときの自己判断チェック

- 審査が甘いカードローンはある?

- 審査不要で絶対借りれるローンはある?

- AI審査も活用され始めている

それでは1つずつ見ていきましょう。

審査の重要ポイント5選

審査上、重要なポイントとしてチェックされるのが次の5つです。

▼審査で重要視される項目

- 信用情報

- 他社借入

- 年収

- 職業と勤続年数

- 住宅の状況(賃貸or持ち家、住宅ローン有無、居住年数)

私たち個人の信用取引は、信用情報機関と呼ばれるところに記録されています。

ローンを組んだり、クレジットカードを利用したりすると、その取引の内容や返済履歴が登録されます。

審査の際には必ずこの信用情報機関の情報をチェックされることになるので、過去に滞納実績など金融事故があると、この時点で審査否認となってしまいます。

また、申し込みを行う際の項目に他社借入れ額があり、この情報も重要視されます。自己申告なので少なめにウソの申告をしたとしても、信用情報機関をチェックされるのでごまかすことはできません。

借入れ額が年収の3分の1を超えると、この時点でやはり審査は通りません。

その他、言うまでもなく年収も重要度の高い項目です。ただ、年収が高ければそれで安心ということではないのが審査の厳しいところです。

年収が同じでも、職業や勤続年数が異なれば、審査結果が変わることは珍しいことではありません。

融資会社は、なによりも収入が安定していることを重視するので、サラリーマンよりも公務員の方が審査上の評価は高くなり、自営業は厳しい目で見られます。

名の知れた有名芸能人であっても、安定という面ではシビアな評価になったりします。

同じように勤続年数も重要項目で、半年とか1年未満の場合はハンデがあります。

住宅状況も賃貸よりは持ち家の方が評価されやすいですが、とはいっても住宅ローンを抱えているとプラス面ばかりではなかったりします。

個人の信用力を「総合的」に判断するのが審査の実態なので、特定の項目を取り上げて承認・非承認を予測することはなかなか難しいです。また、融資会社の方針次第で審査基準が厳しくもゆるくも変動することがあるのも実態です。

審査が不安なときの自己チェック

審査上の重要ポイントはわかっても、最終的には申し込んでみないと分からない面があります。ただ、申し込む前にある程度、自己判断できるチェック項目があります。

次の項目のひとつでも該当している場合は、審査通過はかなり厳しい状況だと判断することができます。

- 現在、支払いを3か月以上滞納している、または過去にした経験がある

- 債務整理中、または過去に自己破産など債務整理をした経験がある

- すでに年収の3分の1を超えて借入れしている(住宅ローン、車ローン除く)

- 他社からの借入件数が3件以上

- 現在無職

- 勤続年数が半年未満

- 未成年(16歳、17歳、18歳、19歳など)

審査が甘いカードローンはある?

審査基準は会社によって違うなら、甘い審査のところに申し込めばいい、と言いたいところですが、審査が甘いカードローンはないのが現実。

でも、より審査をクリアしやすい方法がないわけではありません。実は、ある公表された資料を見ることで、審査の通りやすさがわかります。そんなところに目を向ける人がいないだけで、実は誰でも見ることができます。その資料をもとに、審査の通りやすさを推測してみることもできます。

キャッシング審査がゆるい業者とか、審査が甘い業者って存在するの?その真相を、ぜにぞうが客観的なデータをもとに独自の目線で徹底解説。審査基準は公開されないものですが、ある情報を見ることでキャッシング審査がゆるいと推測することが可能になっています。

また、全般的に大手よりも中小の会社の方が審査ハードルが低い傾向があるので、中小を狙うのも1つの手です。会社の規模や知名度が違うだけで、お金を借りることに関しては大差がないので、賢い方法とも言えますね。

審査不要で絶対借りれるローンってある?

審査不要でお金を借りられる裏技があったりするんじゃない?そんなふうに考えたい気持ちはわかりますが、天地がひっくり返っても審査なしで借りられることはありません。

高い金利を払えば、審査不要で融資してくれる業者がいるんじゃないの?といった考えも現実的ではありません。

融資会社は、貸したお金を100%確実に回収しないことには商売が成り立ちません。金利を高くして利息を余分に稼げるとしても、元金が返って来なかったら意味がありません。

その返済能力を判断するのが審査。入試のない進学がないのと同じで審査不要のカードローンはありません。これは闇金であっても同じです。

AI審査も活用され始めている

最近よく耳にするAI(人工知能)は、ローンの審査でも活用され始めています。

普通の審査と何が違うのかというと、AI審査の最大の特長は、AIが一般消費者のライフスタイルや人生設計、消費行動といった膨大なデータから、申込者の将来を予測して評価すること。

つまり、申込みした時点の状態だけで信用力を判断する一般的なカードローンとは違って、将来の可能性を加味して審査する点でまったく考え方が違います。

AI審査は、いっときの状態だけで信用力を判断するのではなく、たくさんの情報をもとに、より正しい審査を目指しているという意味で公正といえます。

無職でお金を借りるのは可能?

「審査が不安なときの自己判断チェック」の項目にもあった通り、残念ながら無職だと借りることはできません。

融資会社は利息が唯一の収入源ですが、万一、元金が回収できない事態になったら、得られる利息収入など一発で吹き飛んでしまいます。

そうなったら死活問題なので、キッチリ返済してくれるかどうかが最重要で、その判断要素が収入になるわけですね。なので無職はそもそもNG。仮に莫大な資産を持っている人であっても無職であれば審査は通りません。

専業主婦はお金借りられる?

専業主婦でカードローンを組みたい人は多いですが、専業主婦の方はめちゃくちゃ審査ハードルが高いのが現実です。それは銀行や消費者金融を問わず同じです。

もっとはっきり言うと、消費者金融のカードローンは専業主婦はほぼ間違いなく審査が通りません。銀行カードローンも基本スタンスは同じですが、一部の銀行で借りられるケースがあります。

ただ、救済策として専業主婦でも配偶者である夫(またはその反対)の収入をもとに融資をしてくれる配偶者貸付という制度があるので、それを利用することで借入れする手は残されています。

勤務先への在籍確認なしで借りられる?

基本的にローン審査で職場への在籍確認の電話は避けて通れません。

在籍確認の電話は個人名でくるので、表面的にはカードローンを申し込んだことはバレにくいのですが、それでも避けたい事情がありますよね。例えばこんなケース。

▼在籍確認を避けたい理由

- 個人的な電話を取り次がない職場

- 従業員が多すぎて取り次げない

- 外部から電話が来ない職場なので怪しまれる

- 個人名の電話自体が不自然

- 後から聞かれたときの言い訳が難しい

- 入社後、日が浅いので電話は困る

基本的に、勤務先に連絡なしでカードローン審査が進むことはありません。ただ一部の業者において、在籍確認電話の代わりとなる条件を満たすことで、会社に連絡なしで手続きが進むこともあります。

即日でお金借りられるカードローン

申込んだその日に即日お金を借りたい人も多いですね。でも、それができるのは一部の限られた業者だけなので注意が必要です。

まず、銀行カードローンは即日借りることはできません。実は2017年末までは、それが可能だったのですが2018年1月以降、審査を厳格化したことで不可能になりました。

新たな審査体制として、銀行が預金保険機構を間にはさんで警察庁のデータベースと専用回線でつなぎ、利用者に問題がないかを調べる項目を追加したからです。

このチェックだけで1日以上かかるので、トータルでは最短でも翌日~2営業日ほど時間がかかるようになっています。

ということで、即日でお金を借りられるのは、消費者金融のみとなっています。ただ、対応しているのは消費者金融の中でも一部に限られ、さらに土日だともっと限定されます。

カードローンの金利・利息

金利はカードローンを選ぶときの重要な要素ですが、結構、業者によって差があるので詳しく見てみましょう!

ローンの金利は利息制限法という法律で、下表のように上限が決まっています。

| 元本の金額 | 上限金利 |

| 100万円以上 | 年15% |

| 10万円以上から100万円未満 | 年18% |

| 10万円未満 | 年20% |

このルールの中で融資会社は金利を決めるのですが、消費者金融と銀行ではその水準に大きな差があるので、ひとつずつ見ていきましょう。

消費者金融の金利

金利は、最低○%~最高○%といった幅で表示されることが多く、例えば大手の消費者金融だとこんな感じです。

| 消費者金融 | 実質年率 |

| アコム | 3.0%~18.0% |

| アイフル | 3.0%~18.0% |

| SMBCモビット | 3.0%~18.0% |

| レイクALSA | 4.5%~18.0% |

| プロミス | 4.5%~17.8% |

なぜこんなに金利の幅があるのかというと、契約する限度額によって適用金利が違うからです。

要するに、高い限度額で契約するほど金利が低くなるということです。ただ、限度額が高くなるほど審査ハードルが上がるので、現実的には18.0%が適用されると思っているのが無難です。

銀行カードローンの金利

銀行カードローンは消費者金融よりも金利が低いという傾向があります。有名どころだとこんな感じになります。

| 銀行 | 実質年率 |

| 三菱UFJ銀行 | 1.8%~14.6% |

| みずほ銀行 | 2.0%~14.0%(※) |

| 三井住友銀行 | 1.5%~14.5% |

| 楽天銀行 | 1.9%~14.5% |

| auじぶん銀行 | 1.48%~17.5% |

※住宅ローンの利用でカードローンの金利が年0.5%引き下がります。引き下げ適用後の金利は年1.5%~13.5%

契約する限度額によって適用金利が違うのは消費者金融と同じで、例えば三菱UFJ銀行カードローンのバンクイックだとこんな感じです。

| 利用限度額 | 借入利率 |

| 100万円以下 10万円以上 | 年13.6%~年14.6% |

| 200万円以下 100万円超 | 年10.6%~年13.6% |

| 300万円以下 200万円超 | 年7.6%~年10.6% |

| 400万円以下 300万円超 | 年6.1%~年7.6% |

| 500万円以下 400万円超 | 年1.8%~年6.1% |

上限金利が消費者金融よりも、年3.5%~4.0%くらい低いのが銀行カードローンの最大のメリット。長く使っていくと1%の違いは大きいです。

ただ、消費者金融よりも相対的に審査が厳しいので、金利の低さだけで選ぶことができないのが難しいところですね。

無金利ではないが30日間無利息で借りられることも

融資会社もボランティアではないので、さすがに無金利で借りられるような裏技はありません。ただ、顧客獲得の手段として、一定期間無利息にしているカードローンがあります。

全国展開している会社に絞って紹介すると以下のような会社です。

| 業者名 | サービス内容 |

|---|---|

| アコム | 最大30日間無利息 |

| アイフル | 最大30日間無利息 |

| プロミス | 最大30日間無利息 |

| レイクALSA | 「お借入れ全額30日間無利息」または「お借入れ額5万円まで180日間無利息」 |

| ノーローン | なんどでも1週間無利息 ※1 |

| ジャパンネット銀行(ネットキャッシング)※2 | 30日間無利息 |

| 静岡銀行カードローン セレカ | 最大45日間分の利息キャッシュバック |

| ポケットカード(のキャッシング) | 30日間無利息 |

※1 完済すれば翌月また1週間無利息が適用

※2ジャパンネット銀行はカードローンの新規申込受付が終了のため、ネットキャッシングを記載。極度型ローン(ネットキャッシング・クレジットライン・カードローン・借り入れおまとめローン)を契約中で過去に1度もご利用がない方限定

最大30日間無利息が多いですが、レイクALSAのように180日間という長期のものもあります。逆にノーローンのように1週間という短さながらも、なんどでも使えるという他社にない設定もあったりします。

いくらまで借りられる?

融資会社によって上限額の設定金額に違いがあり、50万円から1,000万円くらいまで幅があります。銀行カードローンが高い傾向があり、中小の消費者金融が比較的限度を抑えた設計になっていますね。

ただ、希望しても年収の3分の1を超えて借りることはできないので、年収と現在の他社借入額から今回契約できる上限金額を出す必要があります。こんな感じに。

▼借りられる上限金額の計算式

年収×3分の1-現在の他社借入残高=今回契約できる上限金額

例えば、年収が450万円で他社借入れが50万円ある場合、新たに借りられる金額の上限は100万円

450万円×3分の1-50万円=100万円

理論上の借入可能金額が出ても、金額が高いほど審査ハードルも上がることを忘れてはいけません。

特に100万円以上だと、法定金利の上限が18%から15%に変わる境界線なので、審査はグッと厳しくなります。

申し込みに必要なもの

キャッシング業者に申込みをする時に、絶対用意しておかなくてはならない書類があります。

意気揚々と申込みをしようとしたら、「えっ?そんな書類必要なんだ!そんなんないし~汗」みたいに出鼻をくじかれて、スタート台にも登れない情けない結果になる人も実は少なくありません。

「終わりよければ全てよし」ということわざがありますが、キャッシングの申込みの場合は、「はじめにコケたら後はなし」の世界です。

なので、用意万全にして審査手続きをスムーズに進められるようにしてください。

用意しておくべき書類

キャッシングの審査が通って正式契約する際に必要なものが2つあるのですが、それが以下の2つです。

- 申込者本人であることを証明できるもの(←コレは絶対必要)

- 自分の収入を証明できるもの(←コレは不要なときもある)

申込者本人であることを証明できる書類というのは、いわゆる本人確認書類と呼ばれるもので、その代表的なものが運転免許証です。

今では、何をするにも本人確認書類が必要な世の中ですが、特にお金がかかわる契約は、犯罪に使われる可能性があるということで避けて通れなくなっていますね。

自分の収入を証明できる書類というのは、収入証明書類と呼ばれるもので、サラリーマンで言えば源泉徴収票がその代表ですね。

総量規制で年収の3分に1までしか借入れができないので、一定の金額を超えた場合に年収を正確に確認するために必要とされます。

なお、担保とか保証人とか印鑑といった重々しいものは不要です。

この2つの書類が必要だとわかったところで、具体的に何を用意すればいいのかという点を掘り下げて説明します。

本人確認書類は具体的に何を用意すればいい?

本人による申し込みを確認するための書類として、次のような本人確認書類が必要です。

▼主な本人確認書類

- 運転免許証

- 健康保険証

- 個人番号カード

- パスポート

本人確認書類は「運転免許証」が最優先され、持っていない場合に「健康保険証」または「パスポート」がその代わりになることが多いです。

このうちいずれかひとつ用意すればOKですが、業者によって受け付けてくれる書類が違い、顔写真がない場合にプラスアルファの書類を求められることもあるので申し込み時に確認が必要です。

まれに、本人確認書類に記載された自宅住所と実際の住所が違う時があります。

その場合は、異なる現住所が記載された以下のいずれかの書類もあわせて提出する必要があります。(領収日付または発行年月日から6ヵ月以内のもの)

- 公共料金の領収書または請求書(電気、ガス、水道、固定電話※、NHK)

- 社会保険料の領収書または請求書

- 国税または地方税の領収書または請求書、もしくは納税証明書

- 住民票の写しまたは住民票の記載事項証明書

※携帯電話の領収書は不可

本人確認書類に記載された自宅住所と現住所が異なる場合はちょっと面倒ですね。業者によって微妙に違うこともあるので、細かい部分は契約の時に案内されます。

一定の金額を超えると収入証明書類が必要

収入を証明する書類は常に必要なわけではなく、次のようなケースに提出を求められます。

▼収入証明書類が必要になるケース

- ある貸金業者から50万円を超えて借入れる場合

- 他の貸金業者からの借入れ分も合わせて合計100万円を超えて借入れる場合

つまり、申込もうとしている会社から50万円超を借りる場合、もしくは50万円を超えなくても、すでに借り入れのある他社の残高と合計して100万円を超える場合のどちらかに該当すると、収入を証明する書類が必要になります。

収入証明書類は、具体的には次の書類の中から1点があればいいです。

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 給与明細書(直近2ヶ月+賞与があれば1年分の賞与明細書)

これらの書類って、イザ必要になると見つからないことが多いんですよね。

源泉徴収票は年に1回しか勤務先からもらわないし、給与明細書は、結構、見たら捨ててしまっている人も多いと思います。

再発行してもらえるとはいっても、メチャクチャ面倒だし、数日かかってしまうので、早め早めに用意しておくのが肝心です。

なお、収入証明書類の提出は貸金業法という法律で決められていて、その法律が適用されるのは貸金業者である消費者金融です。

銀行カードローンは法律上はその規制を受けないのですが、運用で同じような手続きになっています。

キャッシングの申込み項目の中に、他社借入額を記入する欄があります。

他社の借入残高との合計が100万円を超えると、収入証明書類が必要になっちゃうから、ちょっとごまかして100万円に収まるように、少なめに他社借入残高を書いちゃえ!なんて思っていると、痛い目に合います。

他社借入残高は、申込者が申告した金額で判断されるんじゃなくて、業者はきっちり調査します。

「ウッソだあー、プライバシーに関わることだから、そんなことできないでしょ?それに、他社の借入れを調べる方法なんてあるわけないし、、、」と思うかもしれませんが、これができてしまうんです。

申込みをする時に同意することになるのですが、信用情報機関といって、あなたの借入れに関する情報が集められていて、業者同士がその情報を共有できるようになっているんです。

ごまかしても必ずバレて心証を悪くするだけなので、やめた方がいいです。

なお、収入証明書類に関するよくある質問が金融庁HPに記載されているので以下ページも参考にしてください。

カードローンを借りる理由は原則自由

基本的にカードローンの借入目的にしばりはなく、どんな用途にも自由に使えます。ただ、事業資金には使えないルールになっています。

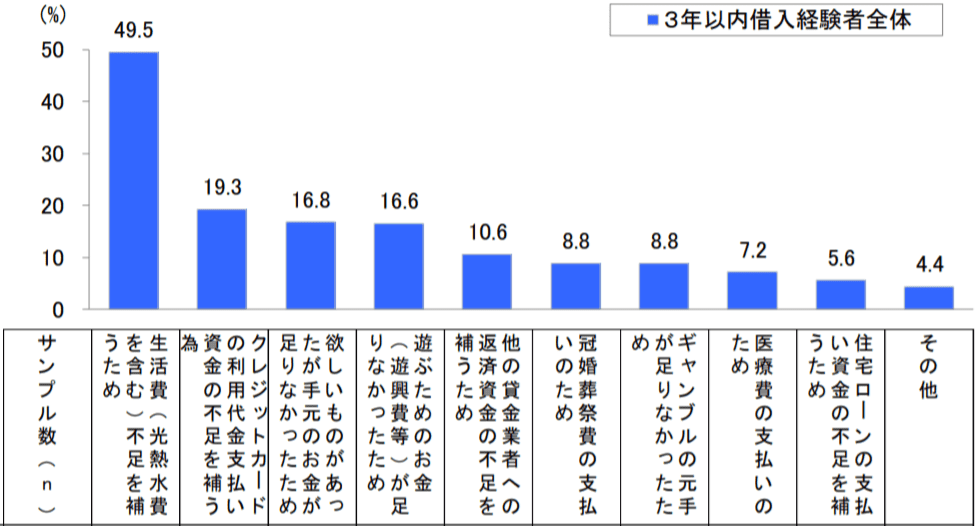

ちなみに、一般消費者がどんな目的で借入れをしたか調査した結果を金融庁が公表しています。

3年以内に消費者金融に借入経験がある人のデータ(2019年3月公表)なのですが、利用目的の上位3位はこうなっています。

▼お金を借りる理由ベスト3

- 生活費不足のほてん(49.5%)

- クレジットカードの支払い資金不足のほてん(19.3%)

- 欲しいもののための資金不足のほてん(16.8%)

「生活費不足のほてん」が約半数なのは、今の時代背景を映しているような気がします。ちなみに、クレジットカード会社のキャッシング・カードローン利用者対する調査結果もほぼ同様です。

借入れの目的が住宅ローン返済だという人のリスク

こういったサイトを運営していると、いろんな情報に触れる機会があるのですが、ちょっと衝撃的なデータを見つけました。

貸金業者から借入れする目的は、趣味や娯楽費用という場合が多いのですが、その影で住宅ローンや自動車ローンの返済のために借りるというケースがかなり高い割合であるんです。

上で紹介した調査結果でも「住宅ローンの支払い資金の不足」がありますよね。

ぜにぞうも同じ経験をしていたので偉そうに言えませんが、老婆心から言わせてもらえば、どこかで負のスパイラルから抜け出さないといけません。

生活基盤の費用をキャッシングで補うことの意味

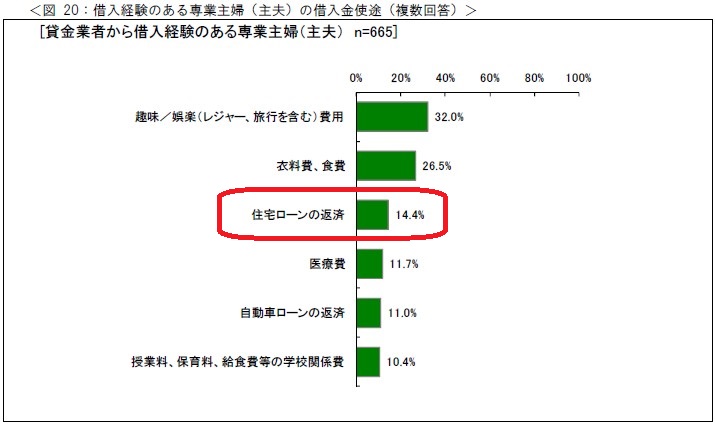

見つけたデータというのは、日本貸金業協会が毎年実施している、資金需要者に対するアンケート調査の報告書です。

借入経験のある人に貸金業者から借入れを行った目的について聞いているのですが、まず下の図を見てください。

「趣味/娯楽費用」と答えた割合が32.0%と最も高く、次いで「衣料費、食費」が26.5%となっています。このあたりは想定の範囲内です。

衝撃的と言ったのは、「住宅ローンの返済」が14.4%、「自動車ローンの返済」が11.0%もあることです。

住宅ローンや自動車ローンは、総量規制の例外になっていることからもわかるように生活基盤を得るために必要な借入れとして位置づけられています。

借金で借金を返済すること自体も良い状態ではないのですが、生活基盤を支えるための費用にキャッシング資金を充てるというところが、極めて返済が困難なことを物語っています。

生きていくためのお金が足りないということを意味している

特に住宅ローンは、衣食住の中心であり、安堵の場とも言える住まいに費やすお金です。どんなものよりも優先順位の高いお金だと言えます。

そのお金がないということは、生きていくためのお金が足りないということを意味しています。

ちょっと、厳しい言い方をすると、そうなってしまうのは身の丈にあった生活をしていないか、もしくは、何らかの事情で毎月入ってくるお金が入らないやむを得ない状況になったかのどちらかです。

以前のように安定的な収入が見込みにくくなってきている時代なので後者のケースはあるかもしれません。

でも、前者の理由でキャッシングしなくてはならない人は、ぜにぞうの経験上、返済ということに関してかなり苦しい状況になっています。

ぜにそう自身も同じ経験があります

ぜにそう自身が同じ経験をしているのでよく分かります。

30歳前半で、ある意味、清水の舞台から飛び降りるような気持ちで家を購入しました。

住宅ローンの返済は月々10万円ちょっと、当時はかなりボーナスが良かったので、夏と冬のボーナス時にドカンと大口で増額返済する青写真を描いていました。

でも、ご多分に漏れずボーナスカットの事態に直面し、ボーナス返済が行き詰まりました。

収入の減少に合わせてお金の使い方を変えれば済むことなんですが、正直言って、生活レベルを下げるのって至難の技です。自分だけならまだしも妻子がいたらなおさらです。もうそうなると借入れに頼らざるを得ません。

クレジットカード会社の社員なら借入れなんかしないでしょ?と思われるかもしれませんが、全然そんなことはなくて、むしろ知識があるだけに借入れに対する免疫があるので、警戒心なくお金を借りてしまうんです。

結局、キャッシングでボーナス返済に充てざるをえない状況になり、ボーナスの時期が近づいてくると奥さんと顔を見合わせてため息ばかりでしたね。正直、数年間は生きた心地が全くしませんでした。

しばらくは、複数のキャッシングを交互に回してしのいでいる状況だったのですが、利息がばかにならなかったので、おまとめローンを組んで一本化したり、会社から低利の社員向け融資を受けたりして、延命していました。

でも、入ってくるお金より出ていくお金の方が大きいサイクルを何とか止めて、負のスパイラルから脱出しなければ、永久に楽にならない!と思い、一念発起して全てを倹約する生活を始めました。

引っ越しする時には愛車を手放し、単身赴任になっても固定電話をひかないのはもちろんのこと、携帯電話すら持たない。

単身赴任先からの月数回の帰省には、新幹線を使うこともできず、格安の長距離夜行バスを利用する、などなどできることはなんでもしました。

もちろん、出費を減らすだけでは足らないので、マンガ本からビジネス書まで100冊近くあった書籍を全部、Amazonで売り払ったり、ネットでアフィリエイト報酬を得たりとリスクのない副業をやったりしました。

肉体労働をしていれば、もっと違っていたかもしれませんが、、

お金のサイクルを変える勇気が必要

かなり話が個人的なことに脱線してしまいましたが、お金の切れ目は縁の切れ目、ということわざがあります。

本当に生活していくためのお金がないというのは、精神的なダメージが大きいです。お金がないことで、しなくてもいい夫婦間のトラブルも痛いほど経験しました。

生活全般を見直すことで、今は返済のストレスがない生活を送っていますが、ぜにぞうのケースは、たまたまうまくコトが運んだのかもしれません。

でも、当時「変える!」と強く思わなかったら、おそらく今はないと確信しています。

ちょっと精神論かもしれませんが、心に強く思って何かに取り組めば必ず変えられます。思わない限り何も変わりません。

一時的な苦境をキャッシングに助けてもらうというのは全然ありです。そういうときこそ使うべきです。

でも、もし、キャッシングすることが身の丈の生活をしていないことによるものだとしたら、早く気づいて、ひとつでもいいのでサイクルを変える具体的な行動をとってほしいなと思います。

家族に内緒で借りられる?

家族に内緒に借入れしたいというのは、良し悪しは別としてごく自然なこと。100%バレない保障はありませんが、バレやすい原因を知ってその対策をすることで内緒で借りることはできます。

▼借り入れがバレる代表的な原因

- 自宅に郵送物が届く

- 通帳に借入・返済の記録が残る

- 職場に在籍確認の電話が来る

- 滞納で自宅や職場に督促電話が来る

これらのリスクを回避することが家族に内緒で借りるコツです。

おすすめのカードローン

その人のニーズによって「おすすめ」の意味が変わってくるので、一概にはいえません。

ただ、はじめてカードローンを利用する場合であれば、おすすめとして消費者金融と銀行カードローンから、ひとつずつあげることができます。

▼おすすめのカードローン

| 業者名 | 実質年率 | おすすめ理由 |

|---|---|---|

| アコム | 3.0%~18.0% | 1社目のカードローンに選ばれることが多いので審査通過率が高い |

| 三菱UFJ銀行バンクイック | 1.8%~14.6% | 系列のアコムが保証会社なので審査通過率が高いと推測できる |

絶対借りてはいけないところ

最後に大事なことを伝えますね。お金を借りる方法はたくさんありますが、ここだけは絶対に手をつけてはいけないという話です。

改めていうまでもないことですが、絶対に借りてはいけないところがここ。

▼絶対に借りてはいけないところ

- 闇金

- ソフト闇金

- クレジットカードのショッピング枠の現金化

- SNS上の個人間融資

闇金からなどお金を借りないよー、と思っていても、闇金融は身近なところに潜んでいるので、無意識のうちに近づいてしまいます。

それに人間は弱い生き物なので、追い込まれると闇金とわかっていてもワラにもすがる思いで頼ってしまいます。

ソフト闇金は闇金と同じ、クレジットカードのショッピング枠を現金化する行為は、カードの利用規約違反。どれをとっても後で痛い目に合います。

[提携事業者]

株式会社三菱UFJ銀行

株式会社みずほ銀行

株式会社三井住友銀行

楽天銀行株式会社

オリックス銀行株式会社

株式会社ジェーシービー

三井住友カード株式会社

アコム株式会社

アイフル株式会社

SMBCコンシューマーファイナンス株式会社

AGビジネスサポート株式会社

株式会社セントラル

フクホー株式会社

フタバ株式会社

株式会社スカイオフィス

株式会社アロー

中央リテール株式会社

IPGファイナンシャルソリューションズ