ここでは、キャッシングやカードローンの返済に関する基礎知識をまとめています。

キャッシングを申込む際には、いかにして確実に審査に通るようにするのか、とか、できるだけ有利に契約するにはどうしたらよいか、といったことに神経を使うので、借りた後の返済については正直関心がないかもしれません。

でも、「借りて、返す」ことがワンセットなので、返済のしやすさというのも申し込みしやすさと同じくらい重要になってきます。

なので、すぐに借り入れしたい!という人は、読み飛ばしてもらってもOKですが、申込むまでに時間の余裕がある場合は、ぜひ一読してから申込む先を選択すると、長く付き合っていくにふさわしいベストパートナーとなる業者を見つけられると思います。

返済の仕組みはどうなっている?

そもそもの話になりますが、まずはじめにキャッシングした後の返済の仕組みについて確認しておきましょう。

「元金の一部と借入日数に応じた利息を毎月払っていくんでしょ?」ということは誰でも知っているし、ある意味それ以上知る必要はないかもしれません。

でも、実際に使いはじめると「なかなか元金が減らない!」とか「いつになったら返済が終わるんだろう?」と思うことがあるので、返済額や利息がどうやって決まるのかそのカラクリを紐解きます。

返済額はどのように決まる?

キャッシングの返済は、業者が決めた最低返済金額(ミニマムペイメントといいます)を毎月払っていうことになります。

最低返済金額というのは、文字どおり「このくらいの借入だったら、最低ラインとしてこれくらいは返済してね」と業者が考えている金額です。

例えば、借入残高が5万円なら2,000円、10万円だったら4,000円、30万円だったら11,000円といった感じで借入残高が増えると返済金額が高くなります。

この最低返済金額は元金と利息の合計額です。

あまり少なすぎると返済は楽チンでも利息ばかり払って元金が減らないと言うことになるし、高すぎると元金は早く減るけどそもそも返済が破綻するということになります。

業者はもちろん利益を追求する会社であってボランティアではないので、言葉は悪いですが、顧客を生かさず殺さず会社の利益が最大になるように返済プランを作ります。

これは頑張って返済するようなこともさせないし、余裕を持たせすぎた返済もさせないということで、「良い加減」の金額を設定します。

そして、その金額どおり返済していけば追加借入れしなければ◯回で完済する、という返済プランを借入残高ごとに持っています。

最低返済金額なので余裕があれば自由に追加返済できますが、払う必要がなければ払いたくないのが人間の心理なので、ほとんどの人があまり意識せずこの金額を払い続けるのが普通のパターンです。

ちょっといやらしい話ですが、支払いに不安がない人であれば業者としては追加返済しないでミニマムペイメントで長く返済してくれる方がもうかるということがあります。

返済方式はコレだけ理解しておけばOK

キャッシングやカードローンを申込む時には、あまり意識しないと思いますが、借入れ条件の説明のひとつとして返済方式が記載されています。

- 残高スライド元利定額返済方式

- 借入後残高スライド元利定額リボルビング返済方式

- 定率リボルビング方式

など、見ていてもさっぱりわからないと思うので、これだけ覚えておけばいいという内容を解説しています。

返済方式をあなどると知らないうちに損をすることも!

似たような単語が飛び交うのでよけいに混乱してしまうのですが、返済方式というのが何かというと、毎月の返済額の計算方法のことです。

「あっそう!返済する金額だけ知っていればこと足りるから、俺には関係ないね」なんて軽く見る人もいるかもしれませんが、これってあなどれないものなんです。

なぜかというと、返済方式の違いで、返済額や返済期間が違ってくるからです。返済額や返済期間が違うということは、利息の総支払額も違ってきます。

最終的に支払い利息が数万円も違ってくることも起こりうることなので、関心は持つべきなのですが、なにしろ、あまりにも種類が多すぎて

見れば見るほど頭が混乱します。メチャクチャ面倒くさいんですよね。

でも、コレさえ覚えておけばOKというコツがあるのでそれをおさえると分かりやすいです。

まずはじめにおさえておくべきリボルビング払いの意味

キャッシングやカードローンの返済は、ほぼ例外なくリボルビング払いという方式になります。

略して「リボ払い」とも言われる「リボルビング払い」は、返済回数を限定せずに毎月一定額を少しづつ返済していくという分割払いの一種です。

一般的なローンも分割払いですが、ぜんぜん意味合いが違っています。

ローンというのが借入れしたら、はじめから毎月の返済金額と返済回数が決まっていて、そのとおりに返済していくだけなのに対し、

リボルビング払いは、利用限度枠の範囲内で何度でも借り増しができて、回数ではなく最低支払額を定めた返済だということが特徴です。

ちょっと、分かりにくいですかね?

商品を分割払いで買う時のことを例にするとわかりやすいのですが、例えば、10万円のパソコンを分割払いで買うとしましょう。

普通の分割払いは、10回払いにすると決めたら毎月の返済額と返済回数が決まって、その通りに返済したら取引は終了します。

これに対しリボルビング払いは、毎月一定額、例えば1万円を返済していきます。

利用限度額が50万円だとすれば、10万円のパソコンを買って毎月1万円返済中に20万円の3Dプリンターも限度枠内なので買い増すことができて、毎月の返済も今までどおりの1万円で変わらないということです。

月々の支払いを一定にすることができて、家計が管理しやすいメリットがある反面、借入残高があるかぎり返済が続くため、無計画に利用すると支払残高が増えてしまうデメリットの両面があるのがリボルビング払いです。

リボルビング払い – Wikipedia

返済方式は3つのパターンだけ覚えれば良い!あとはその組み合わせ

キャッシング業者のWEBサイトを見ると返済方式が必ず記載されていますが、代表的なものとして以下のようなものがあります。

- 残高スライド元利定額返済方式

- 定率リボルビング方式

- 借入後残高スライド元利定額返済方式

- 元金定額リボルビング

- 借入金額スライドリボルビング方式

- 残高スライドリボルビング(元利定額リボルビング)

- 残高スライド式リボルビング方式

見たとおり微妙に違うんですが、似たような名前ばっかりでメッチャややこしいですね。なので、これを覚える必要はありません。覚えても意味ないし、、、

実は、これらはつきつめれば、「定額方式」「定率方式」「残高スライド方式」の3つに集約されるので、その3つの意味だけザックリ理解しておけばOKです。

リボルビング払いの中にその3つの方式があると思ってください。

ということで、その3つの方式をひとつずつ説明したいと思います。

定額方式

毎月5千円や1万円など一定額の返済をしていく方式です。

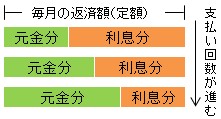

そしてこの定額方式は、「定額」という部分が元金だけを指すのか、元金+利息を指すのかで2通りあります。

元金分と利息分を合わせて一定額を返済する「元利定額リボルビング方式」と一定額の元金分と利息分を支払う「元金定額リボルビング方式」に分かれます。

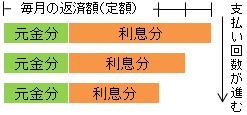

元利定額リボルビング方式

毎月の返済額が変わらないのでわかりやすいのですが、返済開始当初は元金が減りづらく、返済期間が長引く恐れがあります。この方式を採用している業者が一番多いです。

元金定額リボルビング方式

元金が確実に減るので比較的早く完済できる傾向があります。返済が進むにつれて毎月の返済額が少なくなる特徴があります。(逆に言うと返済開始当初は返済額が多くなりがちです)

定率方式

借入れ残高の3%とか5%といった感じで一定割合を毎月返済していく方式です。

残高スライド方式

上で説明した元利定額リボルビング方式や元金定額方式リボルビングなどと組み合わせて使われるもので、元金と利息を合わせた毎月の最低返済額が借入残高に応じてにスライドして変動していく方式です。

例えば、借入残高が10万円までなら毎月1万円、20~30万円なら毎月2万円といった感じです。

もっとも代表的なのが残高スライドリボルビング方式。ほとんどの業者がこの方式を採用しています。

「ふーん、利用残高に応じて、返済額が変わっていくのね!」と何気なく見てしまいますが、残高スライドリボルビング方式は注意が必要です。

というのも、いつもの調子で「先月と同じ3000円返済しておけばいいよね」なんて思っていると、実際には残高が増えたことで最低返済額が5000円に変わっていて、滞納になってしまうリスクがあるからです。

たかだか数千円の違いとはいっても、延滞にはかわりありません。つまり、返済管理に少し気を使わないといけないということです。

はじめて借入れした時に、その金額に応じて最低ご返済額が設定されますが、その後は、追加借入れや返済した時に利用残高が増減し、そのタイミングで最低返済額が再設定されます。

残高スライドリボルビング方式のキャッシングやカードローンを利用する場合は、最低返済額の変化に注意しましょう!

返済額と返済期間の目安は?

はじめてキャッシングする時に適用される標準的な金利18%を前提にすると、借入残高に応じて下のようなイメージになっています。

(業者によって多少の違いがあるので標準的なパターンです)

| 借入残高 | 毎月の返済額 | 返済回数 |

|---|---|---|

| 5万円 | 4,000円 | 14回 |

| 10万円 | 4,000円 | 31回 |

| 20万円 | 8,000円 | 31回 |

| 30万円 | 12,000円 | 31回 |

| 50万円 | 14,000円 | 51回 |

*レイクの例です

借入残高が5万円の場合は、毎月4,000円の返済で追加借入れがなければ14回で終わります。

同じように、借入が10万円の場合は毎月4,000円で31回で終わります。30万円の場合は毎月12,000円の返済で31回で完済になります。

収入にもよりますが、数千円くらいの返済であれば月々の返済はそれほど苦にならないレベルではないでしょうか。

もしこれがキツイという場合は、キャッシングするのはあきらめた方が無難です。

主要業者の最低返済額比較

レイクの最低返済金額(ミニマムペイメント)を例として記載しましたが、業者間で比較するとけっこう差があります。

このサイトで紹介している主要業者を比較すると以下のようになります。

▼借入残高に応じた最低返済額

(単位:円)

| 5万円 | 10万円 | 15万円 | 20万円 | 30万円 | 50万円 | 70万円 | 100万円 | 120万円 | |

|---|---|---|---|---|---|---|---|---|---|

| プロミス | 2,000 | 4,000 | 6,000 | 8,000 | 11,000 | 13,000 | 18,000 | 24,000 | 24,000 |

| アコム | 3,000 | 5,000 | 7,000 | 9,000 | 13,000 | 15,000 | 21,000 | 30,000 | 36,000 |

| アイフル | 4,000 | 4,000 | 8,000 | 8,000 | 11,000 | 13,000 | 18,000 | 26,000 | 28,000 |

| SMBCモビット | 4,000 | 4,000 | 8,000 | 8,000 | 11,000 | 13,000 | 18,000 | 26,000 | 30,000 |

| バンクイック(三菱UFJ銀行カードローン)※1 | 2,000 | 2,000 | 4,000 | 4,000 | 6,000 | 10,000 | 14,000 | 20,000 | 24,000 |

| 楽天銀行スーパーローン | 2,000 | 2,000 | 5,000 | 5,000 | 5,000 | 10,000 | 15,000 | 15,000 | 20,000 |

| みずほ銀行カードローン※2 | 2,000 | 2,000 | 4,000 | 4,000 | 6,000 | 10,000 | 14,000 | 20,000 | 24,000 |

※1 借入利率 年8.1%超の場合

※2 極度額200万円未満の場合

プロミスからSMBCモビットまでが消費者金融で、バンクイック以下が銀行カードローンです。

消費者金融の方が返済額が低い(またはその逆)というような業態別の特徴はあまりなく、個々の業者によって全く違うという感じです。

三菱UFJ銀行カードローン バンクイックが、小額から高額までの各ゾーンでいちばんやさしい返済になっています。

借入残高50万円超だと業者による金額の差は大きくありませんが、50万円以下だとかなり業者の特徴が現れています。

特に10万円以下の借入残高だと、2,000円から5,000円までの幅があります。

業者の遅いで返済のしやすさに大きなギャップがあるので、しっかり吟味しましょう!

毎月の返済が楽なほど支払利息が増える

最低返済金額(ミニマムペイメント)が低いのは、毎月の支払負担が少ないことを意味するのでメリットに感じますが、実は落とし穴があります。

それは毎月の返済額が少ないほど総支払利息が増えること。

最低返済金額の内訳は「元金+利息」になっていて、このときの利息の計算は次の通りです。

利息は直近の借入残高で決まるので、最低返済金額が高くなるとその分元金の割合が増えます。その結果、元金の減り方が速くなります。

前述した主要業者の借入残高に応じた最低返済金額をもう一度見てみましょう。

| 5万円 | 10万円 | 15万円 | 20万円 | 30万円 | 50万円 | 70万円 | 100万円 | 120万円 | |

|---|---|---|---|---|---|---|---|---|---|

| プロミス | 2,000 | 4,000 | 6,000 | 8,000 | 11,000 | 13,000 | 18,000 | 24,000 | 24,000 |

| アコム | 3,000 | 5,000 | 7,000 | 9,000 | 13,000 | 15,000 | 21,000 | 30,000 | 36,000 |

| アイフル | 4,000 | 4,000 | 8,000 | 8,000 | 11,000 | 13,000 | 18,000 | 26,000 | 28,000 |

| SMBCモビット | 4,000 | 4,000 | 8,000 | 8,000 | 11,000 | 13,000 | 18,000 | 26,000 | 30,000 |

| バンクイック(三菱UFJ銀行カードローン)※1 | 2,000 | 2,000 | 4,000 | 4,000 | 6,000 | 10,000 | 14,000 | 20,000 | 24,000 |

| 楽天銀行スーパーローン | 2,000 | 2,000 | 5,000 | 5,000 | 5,000 | 10,000 | 15,000 | 15,000 | 20,000 |

| みずほ銀行カードローン※2 | 2,000 | 2,000 | 4,000 | 4,000 | 6,000 | 10,000 | 14,000 | 20,000 | 24,000 |

※1 借入利率 年8.1%超の場合

※2 極度額200万円未満の場合

この表を見ただけでは、金額が低いカードローンが優位に見えますよね。

でも、それぞれの金額で返済を続けると完済までの返済回数に差が出て、以下のようになります(消費者金融のみ比較)。

| 10万円 | 20万円 | 30万円 | 50万円 | 70万円 | 100万円 | 120万円 | |

|---|---|---|---|---|---|---|---|

| プロミス | 36回 | 36回 | 36回 | 60回 | 60回 | 60回 | 80回 |

| アイフル | 32回 | 32回 | 36回 | 58回 | 59回 | 53回 | 62回 |

| SMBCモビット | 32回 | 32回 | 36回 | 58回 | 59回 | 53回 | 62回 |

| アコム | 24回 | 28回 | 29回 | 47回 | 47回 | 44回 | 44回 |

そして、利息の支払総額が下のような差になって現れます。

(単位:円)

| 10万円 | 20万円 | 30万円 | 50万円 | 70万円 | 100万円 | 120万円 | |

|---|---|---|---|---|---|---|---|

| プロミス | 29,765 | 59,557 | 89,345 | 258,514 | 361,921 | 427,378 | 705,240 |

| アイフル | 26,260 | 52,540 | 88,683 | 251,057 | 358,396 | 371,743 | 529,362 |

| SMBCモビット | 26,260 | 52,540 | 88,683 | 251,057 | 358,396 | 371,743 | 646,303 |

| アコム | 19,429 | 44,283 | 69,712 | 194,050 | 271,685 | 295,791 | 354,951 |

毎月の返済が楽なことと利息負担は相反する関係になっていることに注意が必要です。

もっと返済できる場合はどうすればいい?

50万円未満の借入れなら、毎月の返済額は数千円と比較的ハードルが下げられているので中には「俺はもう少し払えそうなんだけど、、」という場合があると思います。

そういう場合には業者に連絡することなく任意で追加返済が可能です。

家電を分割払いで購入したり、自動車ローンを組んだりした場合は、基本的には、一括繰り上げ返済はできたとしても、好きな時に好きな金額だけ一部返済はできません。

できたとしても、手続きがわずらわしかったり手数料をとられるので現実的ではありません。

でも、キャッシングの場合は、コンビニATMやパソコン・スマホなどからサクッと手数料無料で追加返済することができます。

もちろん無理して追加返済する必要はありませんが、ぶっちゃけ、利息の総支払額が高くなるように設定されているのが最低返済金額なので、余裕のある時に少しでも元金を減らすのは、利息負担を軽減する方法です。

ぜにぞうが考えるに、毎月の返済額が高いことは将来、資金的に苦しくなった時に身動きできなくなってしまいます。

オススメとしては、なるべく最低返済金額が低い業者を選んで、余裕があるときに5000円でも10,000円でもいいので追加返済するというのがベストな選択だと考えています。

最初のうちは利息ばかり払っていて元金が減りにくい

「毎月、きっちり返済してるのに、なかなか元金が減らないのはなんで?」と不思議がる人がいますが、おそらくそういう人は元金と利息の割合を知らない可能性が高いです。

例えば、アイフルのケースで説明しますが、仮に30万円の借入残高があった時の返済額は11,000円です。

11,000円払ったからといって、もちろん借金が11,000円分減るわけではなく、そのうちの元金にあたる金額の分だけが減ります。

じゃあ、元金と利息の割合がどうなっているかというのが下の表です。

▼30万円を36回で返済する場合

(単位:円)

| 返済回数 | 返済金額 | うち元金 | うち利息 | 借入残高 |

|---|---|---|---|---|

| 1 | 11,000 | 4,500 | 6,500 | 293,500 |

| 2 | 11,000 | 4,402 | 6,598 | 286,902 |

| 3 | 11,000 | 4,303 | 6,697 | 280,205 |

| 4 | 11,000 | 4,203 | 6,797 | 273,408 |

| 5 | 11,000 | 4,101 | 6,899 | 266,509 |

| 6 | 11,000 | 3,997 | 7,003 | 259,506 |

| 7 | 11,000 | 3,892 | 7,108 | 252,398 |

| 8 | 11,000 | 3,785 | 7,215 | 245,183 |

| 9 | 11,000 | 3,677 | 7,323 | 237,860 |

| 10 | 11,000 | 3,567 | 7,433 | 230,427 |

| 11 | 11,000 | 3,456 | 7,544 | 222,883 |

| 12 | 11,000 | 3,343 | 7,657 | 215,226 |

| 13 | 11,000 | 3,228 | 7,772 | 207,454 |

| 14 | 11,000 | 3,111 | 7,889 | 199,565 |

| 15 | 11,000 | 2,993 | 8,007 | 191,558 |

| 途中省略 | 途中省略 | 途中省略 | 途中省略 | 途中省略 |

| 29 | 11,000 | 1,137 | 9,863 | 65,991 |

| 30 | 11,000 | 989 | 10,011 | 55,980 |

| 31 | 11,000 | 839 | 10,161 | 45,819 |

| 32 | 11,000 | 687 | 10,313 | 35,506 |

| 33 | 11,000 | 532 | 10,468 | 25,038 |

| 34 | 11,000 | 375 | 10,625 | 14,413 |

| 35 | 11,000 | 216 | 10,784 | 3,629 |

| 36 | 3,683 | 54 | 3,629 | 0 |

1回目の返済は、11,000円のうち元金が6,500円で利息が4,500円という内訳です。

元金がなかなか減らないと感じるのは、最初のうちは利息をたくさん払っているからです。

アイフルのこの例だと、追加借入を行わない限りミニマムペイメントで払い続けると、36回で返済が完了するように設定されています。

最初のうちは元金が減りにくく、返済回数を重ねていくうちに元金の減るスピードがアップするようになっているんです。(返済回数自体は業者によって違います)

返済の回次によって元金の割合にこんなにも差があるということを知っている人は意外に少ないです。

追加借り入れしたら悪条件の返済プランに切換わってしまう

アイフルの例で30万円借りて36回で完済するというのが、業者が自動的に組んだ返済プランなのですが、実際にはこの通りには行きません。

というのも、その返済プランは、「追加借入しなかったら」という条件つきだからです。

1回だけキャッシングして、その後は完済するまでいっさいキャッシングしないという人はほぼいないので、この通りにはなりません。

では、どうなるかというと、追加借入れをしたタイミングでその返済プランは一旦リセットされて新たな返済プランに組み換えられることになります。

ちょっと分かりにくいかもしれないので具体的な例で言いますね。

残高10万円以下の返済額が2,000円、10~20万円が4,000円とします。

5万円をキャッシングした場合、借入残高は5万円なので返済額は2,000円です。

月末に1万円を返済し、次の月に10万円を追加キャッシングした場合、借入残高は14万円((5-1)万円+10万円=14万円)なので返済額は4,000円になります。

これは、10万円の追加キャッシングをしたことで、借入残高が10万円を超えたので、2,000円を36回返済すれば完済するプランがリセットされて、4,000円返済プランに切り換わったことを意味しています。

もし、2,000円返済プランの最終回に近いところで、残高が変わってしまうと返済プランが変わり、利息ばかり支払う悪条件の返済から再出発することになります。

すごろくゲームで言ったら、ゴール間近でスタート地点に戻されたような感じでしょうか。

借入残高の変動が激しいと、頻繁に返済プランが変わってしまうので、元金の減り方が遅く感じてしまうことになるわけです。

月々の返済額を業者に交渉せず合法的に減らすことも可能

追加借入れを行うと返済プランが変わることを逆手にとると、月々の返済額を何も手続きせずに減額することもできることになります。

誤解されると困るのですが、追加借入れをオススメするわけではなくて、返済額ってこんな感じで決まるんだあ!ということの理解を深めるための話として捉えてください。

例えば、プロミスで金利15%で100万円借りると月々の返済額は2万円になります。

この時、79回で完済になる返済プランが組まれるのですが、返済が進んで借入残高が減っていっても毎月2万円は完済までずっと変わりません。

79回というと79ヶ月、つまり6年と7ヶ月という長期間になります。それだけの長い期間だと2万円の負担が重く感じるようになることも考えられますね。

そして100万円あった借入残高が返済によって50万円まで減ったとしましょう。

やっと半分になったと喜ぶのもつかの間、不運にも財布を落としてしまって急きょ5万円借りたとすると残高は55万円になりますよね。

ここで何が起こるかというと、それまでの2万円×79回払いの返済プランはリセットされて、55万円を月々14,000円を60回で完済するプランに自動的に切り換わります。

その結果、それまで毎月2万円だった返済額が14,000円に減額になります。最初に高額な借入れを行った場合はこういうことが起こりえます。

言うまでもありませんが、その後また追加借り入れすれば、同じようにその時の借入残高に応じた新しい返済プランがスタートすることになり、以後はその繰り返しになります。

ただ、返済額が少なくなることで毎月の負担は軽くなっても、返済期間が延びることで総返済額が多くなることを忘れてはなりません。

インターネット返済も便利

キャッシングの返済というと銀行店頭やATMからの入金が当たり前でしたが、今は進歩して便利になっています。

インターネット返済とかリアルタイム返済と呼ばれ、インターネットにつながる環境からパソコン、スマホ、ケータイから銀行振込で、いつでもキャッシング返済ができるサービスがあります。

金融機関や業者のシステムメンテナンスで利用できない時間帯が少しありますが、それは週1回とか月1回のしかも夜中なので、原則365日24時間利用できるといっていいと思います。

なので、土・日・祝日でも金融機関営業時間外でも利用できるんですが、なんといってもこのサービスの肝は”瞬時に処理が完了する”ことです。

残業で気がついたらもう深夜だ。明日も朝から予定があるし返済しに行く時間がないし、どうしよう、、、とか、月末は銀行が混んでいるから明日、昼休みに行ったらメシ食えなくなるし、、、といった場合にも、その場から即時返済できます。

変な話ですが、仕事の最中でも周囲に分からないようにできてしまうくらいカンタンな操作で完了します。

ザッと流れを言うと、

- 【STEP1】会員サービスのログイン

- 【STEP2】返済メニューから「インターネット返済」をクリック

- 【STEP3】返済金額を指定

- 【STEP4】金融機関を選択

- 【STEP5】金融機関へログイン

- 【STEP6】インターネット返済実行(振込実行)

これで返済完了です。多分、1分ちょっとで終わってしまうと思います。

しかも、インターネット返済の良いところは振込手数料がかからないことです。ぜにぞうが調べた限りではどの業者も振込手数料0円で利用できます。

コンビニに立ち寄ったついでにコンビニATMで返済しようとすると、1万円以下の入金で110円、1万円を超える入金だと220円かかることを考えるとこのサービスを使わない手はないと思います。

インターネット返済のカラクリは?

なんでこんなことが出来てしまうかというと「Pay-easy(ペイジー)」という決済サービスを使っているからです。

ペイジーというのは、金融機関と収納機関(企業)を結び、24時間いつでもどこでも公共料金や各種料金をパソコン、ケータイなどで支払えるようにするために作られたネットワークです。

貸金業者はキャッシングの返済方法を多様化し利便性をあげるためにこのネットワークと連動させる返済方法を導入したということなんです。

ペイジー利用には事前確認が必要

このサービスを利用するためには、事前にしておくことがあります。

まずは自分の口座がペイジーに対応している金融機関であることが条件になります。

ただペイジーに対応している金融機関は数百あるので、自分の口座が該当しないことはあまりないかなと思います。

ペイジー対応の金融機関は日本マルチペイメントネットワーク推進協議会のホームページで確認することができます。

http://www.pay-easy.jp/where/index.html

ペイジーに対応している金融機関を確認できたら、インターネットバンキングを利用できるように手続きしておく必要があります。

その手続もネットからできるのでそんなに手間ではないです。キャッシングの契約が済んでしばらくしてからでも全然OKだと思います。

ちなみどの業者もほとんどの金融機関と連動していますが、少し違いがあるので、各業者のホームページで確認しておくのが無難です。

返済日設定の自由度は大事

「返済日なんていつでも一緒じゃん!」と言われてしまうかもしれませんが、長く使っていくとけっこう重要な要素だということに気づきます。

会社の運転資金と同じで、家計のお金もひと月の中で入りと出の波があります。

口座資金が底をつくタイミングにいつも返済日がぶち当たると、かなりのストレスになります。というか、延滞するリスクといつも隣り合わせという最悪の状態になってしまいます。

毎月の家計の出金日についてまず確認

キャッシング返済日の解説をする前に、平均的な家庭のお金の出について確認しておきたいと思います。

ぜにぞうは家計のことを完璧には把握していないので、あまり偉そうなことはいえませんが、毎月決まってお金が出ていく日がいつなのか?にむとんちゃくだと後で痛い目にあいます。

ちょっとココで代表的なものをいくつか見てみたいと思いますが、まずどの家庭でも必ずあるのが公共料金の支払いですよね。

代表的なものを見てみたんですが、口座振替日は以下のようになっています。

| 電気料金(東京電力) | 毎月1日~月末日までの任意の日で指定できる |

|---|---|

| 電気料金(関西電力) | 検針日の翌日から9日目から30日目までの間で指定できる |

| 水道・下水道料金(東京都水道局) | 希望日(偶数日のみ)に指定できる |

| ガス料金(東京ガス | 毎月1日~月末日までの任意の日で指定できる |

電気、ガス、水道といった公共料金は、意外にも自分で引き落とし日を選べるんですが、多分ほとんどの人が「他の引き落としと同じ日の方が管理しやすいから」とか、「単に給料日の直後ぐらいが都合がいいから」といった感じで決める傾向があります。

保険関係で言えば、大手どころの自動引き落としは毎月26日か27日あたりに集中しています。

クレジットカードの引き落としもありますが、銀行系カードなら10日、それ以外だと月初か月末近くが多いですね。

こうして見てみると、25日から月末にかけてお金の出が忙しくなるのが一般家庭の平均的な姿のように思います。

以上を踏まえて、キャッシング・カードローンの約定返済日をチェックしてみましょう。

返済日の自由度が高い業者を選ぶべし!

消費者金融と銀行カードローンの主なものについて、口座振替とそれ以外の方法で選べる返済日の比較をしてみたのが下の表です。

| 業者 | 選択できる日(口座振替以外) | 選択できる日(口座振替) |

|---|---|---|

| アコム | 自由に決められる | 6日 |

| アイフル | 自由に決められる | 6日、23日、27日 |

| プロミス | 5日、15日、25日、末日 | 5日、15日、25日、末日 *三井住友銀行またはジャパンネット銀行以外の金融機関口座の場合は5日のみ |

| SMBCモビット | 5日、15日、25日、末日 | 5日、15日、25日、末日 |

| 三菱UFJ銀行カードローン | 自由に決められる | 都合のよい毎月一定の返済日を指定 |

| 三井住友銀行カードローン | 5日、15日、25日、末日 | 5日、15日、25日、月末 *三井住友銀行の口座を指定した場合のみ可能 |

| 楽天銀行スーパーローン | (口座振替以外取扱不可) | 1日、12日、20日、27日 *27日は楽天銀行口座を引落口座として指定した場合のみ可 |

※「自由に決められる」というのは都合のよい毎月一定の返済日を指定できるということで、毎月自由に変更できるという意味ではありません

※口座振替以外の方法はATM返済、インターネット返済、振込返済などを指します

表の右側の口座振替は返済日の自由度に制約がありますが、ATM返済などの口座振替以外の方法では自由度が格段に上がります。

約半分の業者は、1日から月末日の間で、完全に自分ペースで都合のいい日を選べるようになっています。

なのに、です!

これだけ返済日の選択肢が多いのに、たいていの人は他の引き落とし日に合わせたり、給料日の直後ぐらいの日を返済日にしてしまいがちです。

でもこの状態は、ぜにぞう的にはとても危険だと思うんです。

いくら給料日の直後といっても、全ての支払いが同じ時期に重なるのは何かあった時に身動きがとれなくなります。

その最たるケースが転職です。もし転職したら給料日はたぶん変わりますよね。

今まで引き落とし日の前にあった給料日が、ある月から引き落とし日のが集中する時期の後に変わったりしたら、、、ぞっとします。

引き落とし日を集中させることで資金管理をしやすくするのも大事ですが、家計の安全を考えると、支払い日の分散をしておくことが望ましいんじゃないかとぜにぞうは考えています。

一度決めた返済日を途中から変更できる業者もあるので、なるべく返済日の自由度が高い業者を選ぶのがベターだと思っています。

ボーナス払いはできない

ショッピング代金のボーナス払いはポピュラーですが、消費者金融のキャッシングや銀行カードローンには、ボーナス返済という方式はありません。

キャッシングなどの返済は、毎月一定の金額を返済するリボルビング払いが一般的です。

返済する金額は、借入残高に応じて最低これくらいの金額は払ってね、という意味のミニマムペイメントを毎月支払う形となります。

それはボーナスが支給される月も同じで、クレジットカードのように最初からボーナス払いとして設定されること自体がありません。

ぜにぞうが知っている範囲では、楽天銀行スーパーローンがもともとボーナス加算返済をしていた人向けに、その設定の解除手続きを受付けているだけで(今は解除するだけで設定はできません)、他の業者ではボーナスのボの字もないというのが実態です。

ただ、「ボーナスが入ったから今月は多めに返済したい」ということができないわけではないです。

毎月支払うべき最低の返済金額が決められているだけで、それ以上払えないわけではないので、余裕があればコンビニATMなどから追加返済することができます。

最初からボーナス払いが組み込まれている返済プランと違ってその時の状況に応じて自分でコントロールできるという点は便利です。

仮に、ボーナス払いという仕組みがあったとしても、ぜにぞうはボーナス払い反対派なので、その方法は使いません。その辺の理由は次で説明したいと思います。

ボーナス払いの悪夢

ここから先は、完全にぜにぞうの個人的な意見として捉えてほしいのですが、ボーナス払いは絶対やめた方がいいです。

買い物の分割払いでも住宅ローンでも返済という名がつくものは全てについて言えますが、とにかく夏冬2回のボーナスで、どーんと返す契約は、借金地獄に落ちるケースがあると思っています。

ぜにぞうは住宅ローンで経験済みなので痛いほど分かっています。

住宅ローンを組んだ当時、ボーナスをかなりもらえていた時期だったので、毎月の返済額+その3倍を加算返済するプランを組んでいたんですが、ボーナスが激減して慢性のキャッシング漬けに陥るきっかけになりましたから。

毎年決まってボーナスが支給され、しかもその額は右肩上がり、月給はたいしたことがなくても、ボーナスだけはべらぼうにもらうというサラリーマンは、以前はごまんといました。

でも長引く不況でボーナスカットは当たり前、中には業績不振でボーナス無しというサラリーマンだっていますよね。これでは返済計画がまるっきり狂ってしまいます。

借金をどんどん返すはずのボーナス払いができないと、もう人生転落、まっさかさまなんてことも十分ありえます。

自営業者ならまだお金についてのタフさはありますが、サラリーマンにはそれはありません。

多くのサラリーマンの場合、予定調和の狂った人生に耐えられなくなります。

毎月、言われたことをやるだけで決まった給料がもらえる、そんな安定した生活を送っているサラリーマンには狂ったプランを立て直す方法もなければ気力も起きないと言えると思います。

とにかくボーナス払いは人生を狂わすくらい怖いものだと思うくらいが丁度いいとぜにぞうは考えています。

返済が遅れたらどうなる?

返済が遅れると基本的には、業者から文書か電話で連絡が入ります。

その時の業者の対応に怖いイメージを想像する人もいるかもしれませんが、「てめぇー、早く支払え!」みたいな強烈な態度をとることはありません。

むしろ、「返済期日を過ぎておりますが、お支払いの方はいかがでしょうか?」といったソフトな感じです。

ぜにぞうが貸金業会社に勤務していたとき、初期督促業務といって、返済日に入金のなかったお客さんにかたっぱしから電話をしていく仕事も一時期やっていました。

その時もやはり低姿勢な対応で、支払いを要請するというよりも「お支払いがございませんでしたので、ご連絡しました」みたいな感じで、事実を連絡するくらいのソフトなものでした。

業者からの連絡を無視したり支払いの約束を何度も破ったりしなければ、何も怖がることはありません。

業者はリスクの高い、つまり返済額が大きい顧客から優先してアプローチしていくのがセオリーです。

連絡が来た時には、「すみませんでした、もう支払ってます!」と堂々と言えると気持ちいいので、すばやく入金しておきたいものです。

コワモテのお兄さんが来たりしないの?

返済に遅れるとコワモテのお兄さんが来たりしないの?と心配する人もいますが、少なくともぜにぞうが運営するキャッシング名人のサイトで紹介している業者は大丈夫です。

それに、貸金業法で業者による強引な督促は規制されているので、ドラマにでてくるような怖い風貌のお兄さんが登場することはまずありません。

弱い立場の消費者は法律でキッチリ守られています。

ヤミ金融はなんでもありの世界なので話は別ですが、貸金業登録しているまともな業者は基本的には紳士的な対応です。ドラマはかなり誇張があります。

遅延損害金を取られる

返済が遅れた時には、遅延損害金(ちえんそんがいきん)といって、返済金とは別に業者から費用を請求されます。

借金返済で債務不履行があった場合の損害賠償のことで、要するに支払いが遅れたことに対する迷惑料のようなものですね。

その利率は一般的には、年率20.0%程度で遅れた日数分だけとられます。

返済が数日遅れたくらいなら大した金額にはなりませんが、そうはいって、キャッシングの金利よりも高いのがほとんどです。

キャッシング金利は高くても年利18%くらい。20%といったらそれより高いわけなので、お金を借りるための費用以上に高くつくことになります。

キャッシング金利とは別にとられることを考えるとバカにはできませんね。

信用情報機関にブラック登録される?

万一、支払いが遅れてしまった時にいちばんダメージが大きいのが、信用情報機関に事故情報として登録されることだといっていいでしょう。

業者から催促の連絡がきて多少イヤな思いをするとか、遅延損害金をとられるのは一時的なことで、次から注意すればいいことです。

でも、信用情報機関に登録されてしまったらその業者だけではなくて、信用情報機関に加盟しているすべての業者からそっぽを向かれることになります。

しかも、数年間はその状態が続くのでかなり致命傷になります。

なんだか脅すような話になってしまいましたが、数日遅れるくらいではブラック登録されませんので安心してください。

信用情報機関のひとつであるJICCでは、「入金予定日から3ヶ月間以上の未入金」を遅延の基準として公表しています。

督促の電話や文書を受けて、それからすぐ支払いすれば問題ありません。

支払いが遅れそうな人への対応が天使すぎる業者

決められた日に返済できないのは、規約違反になるのでもちろん良いことではないですが、そんな規約違反になりそうな利用者への対応がマイルドな業者も存在します。

一時的に返済額を減額してくれたり、支払える日を会員サイトに登録すればその日まで待ってくれたりと、寛大な対応をしてくれる業者もいるくらいなので、あまり過剰に心配する必要はありません。

とはいっても、延滞すると更新審査などの際にマイナス評価になってしまうので、自分の信用を積み上げるために支払い期日はしっかり守るようにしましょう。

返済の遅れは業者にとってはリスクにつながるので、安易に顧客を救済できないことです。たとえ救済措置があったとしても表立って言えないので隠すのが普通です。

そんな中で、支払いが遅れそうな顧客に対してふところの深い対応があることを公式サイト上に記載している天使のような業者も存在します。

その名前を出すのは安易な借入れを助長してしまうことになるのでここでは伏せますが、だれもが知っている大手消費者金融です。そういうことからもうっかりミスの返済遅れを過度に心配する必要はありません。

[提携事業者]

株式会社三菱UFJ銀行

株式会社みずほ銀行

株式会社三井住友銀行

楽天銀行株式会社

オリックス銀行株式会社

住信SBIネット銀行株式会社

株式会社ジェーシービー

三井住友カード株式会社

アコム株式会社

アイフル株式会社

SMBCコンシューマーファイナンス株式会社

AGビジネスサポート株式会社

株式会社セントラル

フクホー株式会社

フタバ株式会社

株式会社スカイオフィス

株式会社アロー

中央リテール株式会社

IPGファイナンシャルソリューションズ