カードローンを使っていると「限度額に達してしまった。もう追加借入できない」という状況がやってきます。

利用可能枠が空いていれば使いたくなるのが人間の弱いところなので、そうなるのも珍しいことではありません。

すると2社目のカードローンを考えるわけですが、いろいろと不安がありますよね。

まじめな人ほど複数借入に慎重になりますが、他社借入残高があっても一定の基準をクリアすれば2社以上の利用は可能です。

ただし、はじめての借入のときとは条件が違うので、申し込む際には注意点やデメリットを知っておく必要があります。

それらのことを業歴25年の元貸金業者マンであり国家資格保有者(貸金業務取扱主任者・FP1級)の私ぜにぞうが、中立的な立場で解説します。

注意点や対処策を踏まえた2社目にふさわしい推奨カードローンもお伝えしますので参考にしてください。

↓このページの解説動画(8:10)↓

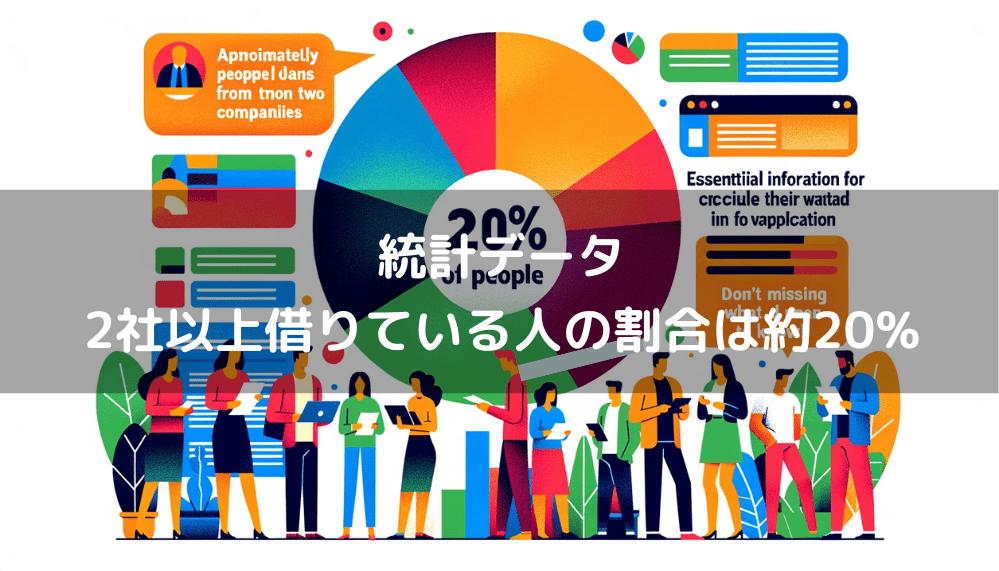

2社以上借りている人の割合は約20%

2社以上から借入れしている人は、現在借入れ残高のある人の約20%です。

信用情報機関のCIC、J ICCが統計データを公開していて、以下の表は借入残高がある人の借入件数ごとの人数です。

| CIC | JICC | |

|---|---|---|

| 1件 | 716万人 | 685.7万人 |

| 2件 | 230万人 | 235.2万人 |

| 3件 | 90万人 | 90.3万人 |

| 4件 | 33万人 | 32.3万人 |

| 5件以上 | 15万人 | 13.5万人 |

| 合計 | 1,084万人 | 1,057.0万人 |

CIC、JICCともに借入2件の人の割合は全体の約20%。決して少数派ではないことがわかります。2件以上だと約35%になります。

借入件数が増えるほど返済が難しい、経済状況が良くないと判断され審査に通りにくくなるというのが一般論ですので、2社目のカードローンの注意点・デメリットを具体的に見てみましょう。

2社目のカードローンの注意点・デメリット

2社目のカードローンには、はじめて借入れしたときにはなかった注意点やデメリットがあります。

主に次のようなコトです。

- 他社の借入状況を審査で見られる

- 複数借入れは信用情報にマイナス

- 毎月の返済額が増え負担増

- 返済の期日管理が難しくなり延滞リスク高まる

- 審査通過のハードルは1社目より上がる

- 2社目を契約すると多重債務に陥りやすい

- 住宅ローンを組むときに足かせになる可能性がある

上記のような不安材料はありますが、だからと言って過度に怖がることでもありません。

まずは正しく理解したうえで対処することが大事。ひとつずつ見ていきましょう。

他社の借入状況を審査で見られる

2社目ということは、少なくともすでに1社と取引があるわけなので、その借入状況が審査でチェックされます。

申し込みフォームに入力した情報も審査では重要ですが、信用度や返済能力を判断する材料として、積み上げてきた取引履歴に勝るものはありません。論より証拠です。

他社の取引履歴は信用情報機関に登録され、金融業者は申し込みがあると必ず審査過程で信用情報機関に照会し、申込者の他社取引を調査します。

そのときに取引良好なら問題ないのですが、例えば以下のような情報があると、ネガティブ要素として評価が下がる可能性があります。

- 他社の借入残高が年収比高い

- 過去に延滞した記録がある

- カードローン以外の債務が複数ある

- 短期間に申し込み履歴が複数ある

はじめての借入と違って、2社目は信用情報に刻まれた取引履歴が審査で大きなウェイトを占めます。

複数借入れは信用情報にマイナス

他社の借入状況に問題がないとしても、複数借入れは信用情報にマイナスに働きます。

本来、借入先が1社か2社かといった「件数」を見るのは与信審査の本質ではないのですが、現実的には借入先が増えればマイナス評価されます。

金融業者の与信審査は返済能力を判断することなので、収入に対して無理なく返済できるかどうかを見るのがポイント。

そのとき重要なのは「収入」と「借入残高」のバランスであって、借入「件数」は本来重要な要素ではありません。

ただ、業者の目には「他社カードローンだけでは足らなくて、ウチに申し込んできた」と映ります。

想像してほしいのですが、金欠の友人がいたとして誰かひとりにお金を借りているのと、複数の人に借りているのでは受ける印象が違いますよね。

それと同じで金融業者も申込者の借入先が多ければ、その分慎重に審査をします。

金融業者は審査過程で信用情報機関に照会し、申込者が他社に借入があることがわかると厳しい目を向けることになります。

借入残高が同じでも、複数の借入は信用情報にマイナスになる可能性は知っておきましょう。

毎月の返済額が増え負担増

断言しますが、2社目を借りると毎月の返済額が増えるケースが多いです。

1.5倍くらいに増えるイメージです。

カードローンの返済額は借入残高にスライドして、例えば以下のように決まっています。(業者によって異なります)

| 借入残高 | 返済金額 |

|---|---|

| 10万円 | 4,000円 |

| 20万円 | 8,000円 |

| 30万円 | 11,000円 |

| 40万円 | 11,000円 |

| 50万円 | 13,000円 |

借入残高20万円のときの返済金額は8000円で、借入残高が倍の40万円になると11,000円です。

借入残高が倍増しても返済金額は倍にはなりません。

この40万円を1社ではなく2社から20万円ずつ借入すると、毎月の返済額は8000円×2社分の16,000円。

同じ借入残高でも2社に分けることで、毎月の返済額が1社のときと比べて5000円増えるのがわかると思います。

カードローンによって返済額の設計が違うので、必ずしもこの通りにはなりませんが、借入先が増えるほど毎月の返済負担が重くなることがほとんどです。

返済の期日管理が難しくなり延滞リスク高まる

毎月の返済期日はカードローンによって異なります。

任意の日を自由に選べることもあれば、固定で決められている場合もあります。固定であれば5日とか25日といったようにその日にちもバラバラ。

中には月1回ではなく「35日ごと」に返済という変則のものもあります。クレジットカードを利用していれば、さらに複雑になりますよね。

こうなると期日管理が超難しい。2社利用して同じ返済日にできれば楽なのですが、必ずしもそううまくはいきません。

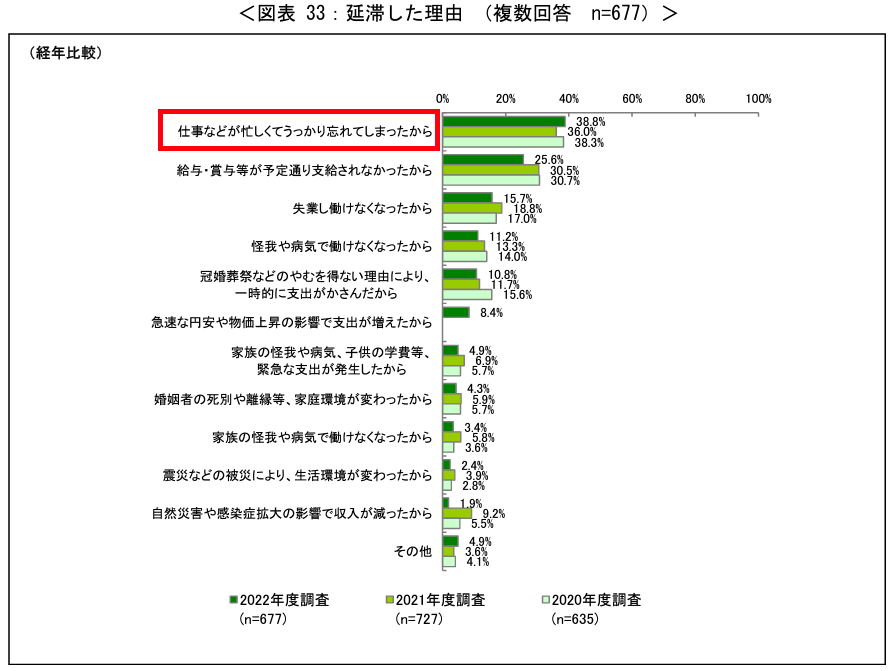

返済日のうっかり忘れも起こりやすく、調査結果でもトップは「うっかり忘れの延滞」です。

日本貸金業協会の調査によると、3か月以上の延滞経験のある人の延滞理由は、

仕事などが忙しくて、うっかり忘れてしまった

の割合が38.8%ともっとも高く、次いで「給与・賞与等が予定通り支給されなかった」が25.6%です。

信用を傷つける最大の要因はいうまでもなく延滞です。2社目の利用がその延滞リスクを高めることの要因になりかねないので注意が必要です。

審査通過のハードルは1社目より上がる

2社目を考えている人は自覚していると思いますが、カードローン審査のハードルは1社目の時よりも上がることは確かです。

1社目の借入残高の多い少ないはそれほど関係なくて、前述したように「1社では不足しているから申し込んできた」という目で見られます。

借入が年収の3分の1以内に制限される総量規制の範囲内であっても、それは同じ。

「この人には10万円だったら融資できるけど、すでに他社で借りてるのなら貸せないな」

と業者が判断することは普通にあります。

銀行カードローンであれ消費者金融であれ、それは変わりません。

スコアリング審査の点数が低くなる可能性

借入件数が増えるほど審査ハードルが上がる理由は、業者側のシステムも関係しています。

大手を中心にスコアリンク審査と呼ばれる機械審査が導入されています。担当者による審査品質のバラつきをなくし、かつ効率化のためですね。

スコアリング審査は基本は減点方式で、属性や借入状況などさまざまな項目で優劣判定されます。

そのひとつが「借入件数」

他社借入残高が同じでも、借入件数が多いほど減点されるイメージです。

例えば1社から50万円借りている人と、3社から合計50万円借りている人を比較すると、同じ借入金額でも件数が多い人の方がスコアリングスコア(機械審査による得点数)が低くなる可能性があるということです。

貸して安全な人をすくいあげるのではなく、リスクを排除するのが業者の審査スタンスです。

2社目を契約すると多重債務に陥りやすい

聞きたくない話だと思いますが、2社目のカードローンを契約すると、高い確率で多重債務に陥ってしまいます。

最初のうちは安易な借入れを控えて、暴走することはないと思います。

でも、人間は弱いです。与えられた2社分の利用可能枠を遊ばせることなくすべて借入れして埋めてしまうことがほとんどです。

借入残高が増えれば返済は長期化しますよね。その間にいつなんどき収入が減ったり離職するかもしれません。

「こんなはずじゃなかった」が借金苦に陥る人が口をそろえて言うことです。

カードローンという商品の危険性として問題にされますが、自己管理の問題でもあります。

住宅ローンを組むときに足かせになる可能性がある

人生でいちばんと言っていいほど、大きくそして大事な住宅ローン審査に悪影響を及ぼす可能性を否定できません。

住宅ローン審査で重要な指標のひとつが「返済比率」。年収に占める年間返済額の割合のことです。

返済比率の計算は、

例えば、返済比率が30%になるように住宅ローンの融資額が決められます。

このときの年間返済額は住宅ローンの返済だけではありません。カードローンなど他の債務の返済金額も合算して計算されます。

ということは、カードローンの返済を抱えているとその分、住宅ローンの融資金が少なくなって希望の金額を借りられないことが起こりえます。

ぜにぞうの経験上も、住宅ローンの融資条件としてカードローンの解約を突きつけられました。

状況によるので必ずそうなるとは限りませんが、可能性として覚えておいてください。

2社目を申し込む前に「知ること・決めること」

はじめての借入のときと違って条件が違うので、何も考えずに2社目に申し込むと、後になっていろいろと後悔するケースが起こりえます。

そういうことがないように、申し込む前に知っておくべきこと、決めておくべきことがあります。

以下の内容についてひとつずつ説明します。

- 審査クリアするために最低限必要な3つの条件

- どんな目的で2社目を持ちたいのか?

- 返済負担を減らす目的なら借り換えを検討しよう

- 明確な利用目的があるならカードローンは不適当

- 現在の契約先で限度額増額申請できないか?

- 「消費者金融・銀行カードローン」どちらを申し込むのかを決める

- 複数業者への同時申し込みはNG

- 収支バランスを改善するために「どんな出費を減らすのか?」

- 延滞中のカードローン審査は通らない

- 銀行カードローンは総量規制の対象外はウソ

審査クリアするために最低限必要な3つの条件

2社目のカードローンの審査に通るかどうかは、申し込んでみないとわからない面があるものの、少なくとも以下の条件を満たしていることが最低限必要です。

それが、

- 借入総額が総量規制の範囲内であること

- 信用情報に金融事故の記録がないこと

- 申し込み時点で無職でないこと

この条件のひとつでも欠けていると、審査通過は基本ありえません。というよりも審査の前に条件未達です。

プロ野球で例えたら、育成契約選手が一軍の試合出場の資格もないのに出場を直訴するようなものです。支配下契約がない条件未達の状態です。

ひとつずつ深掘りします。

総量規制の範囲内かどうかをチェック

まず最初にしなければならないことは、総量規制の範囲内に収まっているかどうかのチェックです。

総量規制は借入上限を年収の3分の1に制限しているルールで、これを超える場合は審査がどうこう言う前に、相手にされません。

総量規制は他社借入を含むすべての借入れが対象なので、現在の借入と2社目で申請する希望金額の合計でみる必要があります。

このときの計算は借入残高ではなくて、「利用限度額」や「極度額」呼ばれる利用可能な「枠」を前提にします。

1社目のカードローンが利用限度額50万円で残高30万円なら、30万円ではなく50万円で計算します。

総量規制対象外の借入れがある

ただし、すべての借入が総量規制の対象になるわけではありません。

例えば、

- クレジットカードで買物をして未払いの残高(リボ払い含む)

- 住宅ローンやマイカーローンなどの残債務

- 携帯端末代金の分割払い残高

- 返済中の奨学金

などは除外されます。

総量規制対象外の借入れについては以下ページをご覧ください。

総量規制は、キャッシングを利用する時に知っておくべき基礎知識の中でも一番重要。貸金業法の総量規制について、より深く、よりわかりやすく解説しています。

信用情報に金融事故の記録がないこと

断言しますが、信用情報に金融事故の記録があると審査通過はできません。

金融事故といってもさまざまです、代表的なのは以下のケースです。

- 長期にわたる支払いの遅れ(61日以上または3ヶ月以上)

- 返済ができなくなり保証会社が債権者に返済(代位弁済)

- 裁判所が破産を宣告

重症度合いは違いますが、いずれも支払い能力を失っている状態。そのような人に融資の承認がおりないことは容易に想像できると思います。

なお、金融事故が解決したとしても、その事実は信用情報機関に5年間残ります。記録が消えないうちは審査に通りません。

申し込み時点で無職でないこと

カードローンの申し込み時点で無職の場合には、審査は通りません。

カードローンの申込資格には例外なく「安定した収入があること」が記載されています。

つまり現在働いていて定期的な収入見込みがあることが最低条件だということ。

仮に働かなくても生活に困らないくらいの資産を持っていたとしても、無職であればそれだけで審査のスタートラインにすら立てません。

収入の多さはあまり重要ではなくて、安定した収入がポイント。パートやアルバイトでも審査対象になるのは安定収入があるからです。

ちなみに退職が決まっていても、離職前の申し込みであれば「無職」の扱いにはなりません。

どんな目的で2社目を持ちたいのか?

2社目を申し込む目的によって、どのローンを利用すべきかが変わってきます。

カードローンは使途自由、事業性資金を除けばどんなことにも使えるのがメリット。

どんな目的にも使えるので、「とりあえず慣れているカードローンを追加しておこう」では損します。

なにしろカードローンの金利は、年利14%〜18%ほどの高い設定です。

お金を借りたい目的が明確なら、その目的に合った有利なローンを選択するのが賢いです。

返済負担を減らす目的なら借り換えを検討しよう

毎月の返済が苦しい、だからもうひとつカードローンを持ちたい場合は、借り換えを検討してみてください。

私ぜにぞうもクレジットカードのキャッシングを返済するために、別のキャッシングカードをサブで使っていた経験があるので気持ちがよくわかります。

でも、ハッキリ言って自転車操業になるだけで返済負担は変わりません。むしろ苦しくなります。

毎月の返済が苦しいのなら、低利の別のローンに借り換えるのが効果的。

住宅ローンを借り換えするように、カードローンを借り換える発想も持ってください。

条件が合えば、借り換えローンは総量規制の対象外になります。

明確な利用目的があるならカードローンは不適当

もし、2社目を申し込む理由が、

- リフォームのための資金

- 教育資金

- マイカー購入資金

- 旅行の資金

- 引っ越し代金

といったように目的が明確なら、その目的に合ったローンを検討すべきです。

銀行には目的を限定した「目的型ローン」と呼ばれるメニューが豊富です。

カードローンのように追加借入れはできませんが、おおむね5%程度の低金利で借りられます。

カードローンはギャンブル資金とかローンの返済資金にも使えてしまうリスクがあるから、年利14%〜18%もとられるわけです。

そんなカードローンでお金を工面するのはもったいないです。

現在の借入先で限度額増額申請できないか?

現在使っているカードローンの取引が良好なら、その借入先に限度額の増額申請をしてみるのも手です。

2社目のカードローンで新たに利用枠を新設するのと、今使っているカードローンの限度額を増額するのは物理的には同じですよね。

だったら、わざわざ素性の知れない一見客として審査を受けるより、実績つきの既存客として増額申請する方が審査ハードルが低いということです。

お金を貸せるかどうかの判断基準は、究極を言えばその人が「どれだけ信用できるか」の一点です。

その信用をいちばん証明できるのが「利用実績」です。論より証拠です。

お金を借りて事故なくちゃんと返済している履歴が、いちばんの信用の裏付けになります。

一見客の信用は把握しにくいけど、すでに取引のある既存顧客は業者として与信しやすい、安心できる、つまり審査ハードルが下がるということです。

限度額増額のメリット

審査ハードルが下がる以外にも、限度額を増額するこんなメリットがあります。

- 増額で適用金利が低くなるかも!

- 管理しやすい!

限度額増額で適用金利が低くなるかも!

限度額を増額することで金利が低くなる可能性があります。その理由は2つ。

まずカードローンなどの貸付は、「利息制限法」という法律で借入金額に応じて以下の通り上限金利が定められています。

| 貸付金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

上の表のとおり、貸付金額が大きくなるほど金利が下がるのが特徴です。

つまり、貸付金額を2社で分かつよりも、1社でまとめて借りる方が金利が低くなる可能性があるわけです。

さらにカードローンは上限金利の範囲内で、利用限度額が高くなるほど低金利となる設計が多いです。

例えば三菱UFJ銀行カードローン「バンクイック」の実質年率は、以下のように年1.4%~14.6%と幅があり、その人の利用限度額に応じて適用される貸付利率が異なってきます。

| 利用限度額 | 金利(年) |

|---|---|

| 500万円以下 400万円超 | 1.4%~6.1% |

| 400万円以下 300万円超 | 6.1%~7.6% |

| 300万円以下 200万円超 | 7.6%~10.6% |

| 200万円以下 100万円超 | 10.6%~13.6% |

| 100万円以下 10万円以上 | 13.6%~14.6% |

ご覧いただいた通り、利用限度額が高くなるほど貸付利率が下がっています。1社にまとめると低金利が適用される可能性が出てくるわけですね。

ただ、1社目が低金利の銀行カードローンである場合などは、増額して金利が下がっても1社目の金利には劣ることもある点は注意が必要です。

管理しやすい!

増額した場合は返済日や返済方法が今までと変わらないので、2社目と契約するよりも管理しやすさが勝っています。

なお、増額審査で収入証明書の提出を求められるかもしれませんので、あらかじめ用意しておくとスムーズです。

以上説明した通り、特別な理由がなければ現在の借入先で限度額増額申請を検討してみてください。

「消費者金融・銀行カードローン」どちらを申し込むのかを決める

2社目のカードローンを申し込む(会社ではなく)業界をあらかじめ決めておくと手続きがスムーズです。

カードローンは業界(銀行、消費者金融、クレジットカード会社など)によって特徴が少しずつ違います。

例えば、銀行カードローンなら低金利、消費者金融はスピード重視、といった具合です。

今使っているカードローンのメリット・デメリットをある程度わかっていると思うので、それを踏まえて業界を決めてから業者を絞り込むのがよいと思います。

銀行カードローンと消費者金融の違いは以下ページで詳しく解説しています。

銀行カードローンと消費者金融の違いは、7つのポイントをおさえればOK。このページを読むことで、銀行カードローンと消費者金融の違いがバッチリわかり、申し込むべき業者を絞り込むことができ、自分に合ったカードローンを手にできる確率も高くなります。

複数業者への同時申し込みはNG

やってしまいがちなことですが、複数の業者に同時に申し込むのは絶対にやめましょう。審査に不利になります。

カードローンの申し込みを行っただけでも、信用情報にその事実が記録されます。

金融業者は申し込みを受け付けると、必ず信用情報機関の信用情報を照会します。

そのときに短期間に複数の会社に借り入れの申し込み履歴があると、不安な要素としてとらえます。

通常、同時に複数の借り入れ申し込みは不自然ですからね。よほど困っていると判断されてもおかしくありません。

さらに、申し込みの履歴が複数あるのに契約した件数が少なければ、何か問題があって他社で断られたものと考えられてしまいます。

1社単独で申し込めば審査に通ったはずなのに、全社審査落ちになってしまうこともあります。これは最悪ですよね。

申し込み履歴は信用情報機関に6か月間残ります。この期間に複数の申し込みをしないのが無難です。

収支バランスを改善するために「どんな出費を減らすのか?」

耳の痛いことを言いますが、出費を減らすことも並行して考えましょう。

人によってカードローンの利用目的は違いますが、手元資金が不足しているから借りるわけですよね。

2社目のカードローンを使いはじめると、ほぼ間違いなく毎月の返済額が増えます。

返済資金を用意するには、収入を増やすか出費を減らすかの二択ですが、収入を増やすより出費を減らす方が難易度は低いですよね。

節約の例で耳にすることですが、

- 携帯電話のプラン変更(もしくは格安スマホ切り替え)

- 飲み会減らす

- ランチは外食→手弁当

- 缶ビール2本→1本へ

- スタバ→コンビニコーヒー

なんでもいいので、出費の見直しをしてみてください。

はじめはしんどいですが、慣れてしまえば意外と平気です。

延滞中のカードローン審査は通らない

改めて言うまでもありませんが、延滞中の債務がある場合はカードローンを申し込んでも審査は通りません。

債務は借入だけではありません。携帯電話代金の分割払いのようなショッピングに近いものも含め、信用を前提にした取引全般です。

信用情報機関に登録される信用情報すべてが該当します。

前述しましたが、信用情報機関に登録されている信用情報は、加盟業者からはガラス張りです。

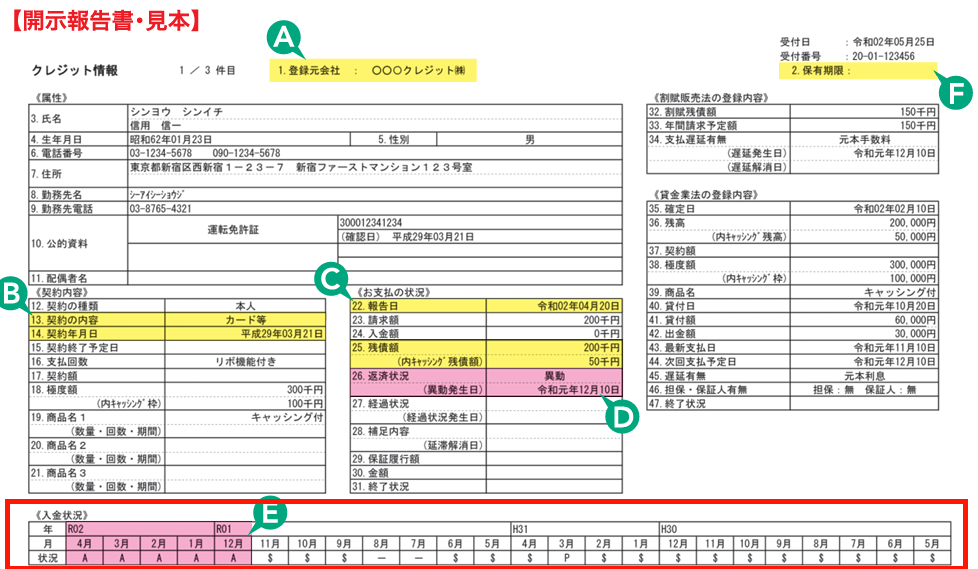

下の画像は個人が信用情報機関のCICに対して、自分の信用情報を開示請求したときに得られる資料です。

業者が目にするレイアウトとは異なりますが、得られる情報は変わりません。

いつどんな契約をして、直近の残高はいくらかといった情報はもちろん、赤枠で示した部分のように、返済履歴も月ごとにわかり延滞があれば一目瞭然です。(「A」が延滞を示す記号です)

金融業者は審査で必ず信用情報機関を利用するので、断言しますが延滞を隠してこっそり申し込んでも延滞中のカードローン審査は絶対に通りません。

延滞解消後も審査通過は難しい

延滞中の審査が通らないのはわかったけど、入金して延滞が解消すれば問題ないでしょ!というわけにもいきません。

何度も言いますが、業者の審査スタンスは信用度の高い人をすくいあげるのではなく、少しでも不安がある人をフルイにかけて排除することです。

リスクを背負ってまで審査を通すほど愚かではないので、延滞記録がある人を受け入れるはずがないことは想像できると思います。

延滞記録は、延滞中はもとより延滞が解消してから5年間ずっと登録され続けます。消去してと頼んで消してくれるものではありません。

それだけ延滞は信用情報に深い傷を負わせるものだと言うことは、頭の隅に置いてください。

銀行カードローンは総量規制の対象外はウソ

Webサイトを閲覧していると、「銀行カードローンは総量規制の対象外」と書かれている記事がありますが、それは間違いです。

貸金業法で定められた総量規制は銀行カードローンに適用されないだけ。

銀行の積極的な貸し出しが問題視されたことを契機に、銀行は自主規制で同じ運用を行なっています。

消費者金融で総量規制の限度いっぱいまで借りてるけど、銀行カードローンならまだ借りれると思っているとハシゴを外されます。

2社目をスムーズ&おトクに契約するためのコツ

2社目のカードローンは、はじめてのときとは条件が違うのでスムーズに事を進めたいですよね。

願うならば、おトクに契約できると最高です。

そこで裏ワザとまでは言えませんが、2社目をスムーズ&おトクに契約するためのコツをチェックしましょう。

借入希望額をむやみに高くしない

申し込みするときの借入希望額は欲をかかないで、身の丈に合った水準を申請するとよい結果を引き寄せます。

カードローン金利は利用限度額(または極度額)が高いほど、適用される金利が低くなる商品設計になっています。

なので、「そこまで使わないけど、金利がおトクになるように限度額を上げておこう」と考えてしまいますが、やめておいた方が無難です。

なぜなら、限度額が高くなるほど審査ハードルが上がるから。

業者の考え方は、「たくさん借りてくれそうだから金利を下げる」ではなく「信用度が高く、返済能力があってリスクが低いから優遇する」です。

取引を始めてからでも限度額の増額申請ができるので、むやみに限度額を高くするのは避けましょう。

他社借入残高をごまかさない

他社借入れがあると審査が厳しくなることがわかっているので、他社借入残高を少なめに申告したくなりますがNGです。

金融業者は信用情報機関に加盟していて、審査では必ず信用情報機関を利用します。

申し込みの際に借入残高を申告しなくても、信用情報を照会すれば他社にどれだけ借入れがあるかはすぐわかります。

虚偽申告がわかれば「信用できない人」と判断されて評価が下がります。疑われるだけでも審査に不利です。

これは借入残高だけではありません。カードローン審査で勤続年数の嘘はバレるし年収や職業などに関しても同じです。

申し込みするときには隠さず正直に申告することが自分のためです。

できる限り残高を減らしておく

現実的には難しいことですが、できる限り借入残高を減らしておくと審査に有利です。

借入件数も借入残高も、多くなるほど審査に不利なのはみんなわかってます。

残高を減らすことができないなら、せめて申し込みの直前には追加借入しないなど工夫したいです。

もし完済することができたら「完済証明書」を借入先から入手するとベストですよ。

カードローンを完済できても、信用情報に完済が反映されるまで日数を要します。その間にカードローンを申込むと完済記録が反映されておらず、審査が不利になりかねません。

頑張ってカードローンを完済したのなら、「完済証明書」を能動的に申込先に提出すると審査がスムーズに進む可能性があります。

特に住宅ローンを申込む際には有効な手段です。

収入証明書類を用意しておく

カードローンの申し込み時に一定の条件に該当すると、収入証明書類の提出が必要です。

具体例には2通りあって、

- 1社から50万円以上の借り入れをするとき

- 複数業者からの借入れ合計が100万円を超えるとき

です。

2社目のカードローンで50万円以上の申請を行う場合や、すでにある借入残高と2社目の申請金額の合計が100万円を超えると該当します。

なお、繰り返し借入れできるカードローンの場合は、実際の残高ではなく借入限度額(または極度額)の「枠」の金額を前提に計算します。

上記条件に該当する場合は、収入証明書類を提出しないと審査が完了しません。

- 直近の給与明細

- 源泉徴収票

- 確定申告書

などが収入証明書類として利用できますが、手元にあるとは限りませんので事前に用意しておくとスムーズです。

現在の借入先の取引が良好なら系列先を選ぶ

現在の借入先の取引が良好なら、その業者が関与しているカードローンを2社目に選ぶと、積み上げた信用を審査で活かせます。

例えばアコムで借入れがあるなら、アコムが保証会社として関与している三菱UFJ銀行カードローンに申し込むとか、プロミスを利用しているのならプロミスが保証している三井住友銀行カードローンといった具合です。(その逆もあります)

銀行カードローンでは以下のように、グループ内の消費者金融や親密な取引先を保証会社にすえて、タッグを組んでいることが多いです。

| 銀行 | 保証会社 |

|---|---|

| 三菱UFJ銀行(バンクイック) | アコム |

| みずほ銀行カードローン | オリエントコーポレーション |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス(プロミス) |

| りそな銀行カードローン | オリックス・クレジット |

| 住信SBIネット銀行 | SMBCコンシューマーファイナンス(プロミス) |

| 楽天銀行スーパーローン | 楽天カード株式会社/三井住友カード株式会社 |

| auじぶん銀行カードローン | アコム |

| イオン銀行 | イオンクレジットサービス |

| PayPay銀行カードローン | SMBCコンシューマーファイナンス(プロミス) |

系列先を選んだ方がよい理由は、前述した「2社目として新規でカードローンを申し込むより、いま取引のあるカードローンの限度額増額をした方が審査で有利」と同じ理屈です。

取引実績はいちばんの信用の裏付けだからです。

その取引実績を知っている業者が審査を担っていれば、少なくとも一見客より審査に有利です。

一見客の信用は把握しにくいけど、すでに取引のある既存顧客は業者として与信しやすい、安心できる、つまり審査ハードルが下がると説明しましたよね。

消費者金融は自社の貸付だけでなく、保証会社として銀行カードローンの審査に関与しています。

そういった系列を攻めるのもコツのひとつです。

以下ページで全国の主な銀行カードローンの保証会社一覧を記載しています。

銀行カードローンを申し込む時に登場する保証会社について解説しています。保証会社の正体や役割について、知っておいた方がよいことをまとめています。

逆に関係性がよくないなら系列外を選ぶ

もう言うまでもありませんが、逆に今の借入先との取引が良好でない場合は、その業者が関わっていないカードローンに申し込むべきです。

理由は、信用関係が良くない業者が審査担当するカードローンにわざわざ申し込む必要がないからです。

お初の客として見てくれるカードローンに申し込んだ方が、先入観念なく審査してもらえます。

できるだけ低金利のカードローンを選ぶ

どんなローンでも金利が低い方がよいに決まっていますが、2社目として申し込むならなおさら低金利を選びましょう。

複数の借入れになれば、ほぼ確実に毎月の返済がキツくなります。

返済負担を減らすために「返済金額」が抑えられているカードローンを候補にする考え方もありますが、「返済金額が少ない=元金の減るスピードが遅い」ということにもなってしまいます。

それでは利息の支払いが多くなってしまうので、低金利を優先するのが負担が少ないです。

銀行カードローンは消費者金融と比べて審査が厳しめである一方で低金利がメリット。まずは銀行を筆頭に考えるのが良いです。

うまくいけば低金利の銀行カードローンに一本化できるかもしれません。

無利息期間があるカードローンを選ぶ

銀行と比較すると金利が高めの消費者金融ですが、新規契約者向けに「無利息期間」のサービスを用意している業者があります。

無利息期間とは、借入金額に対して利息がかからない期間。

30日間が主流ですが、それを超える期間のカードローンもあります。

同じ借りるのなら、無利息期間のあるカードローンを2社目に考えるとおトクですね。

ひとつ注意としては、契約直後から利用しなくても無利息期間がカウントされる場合と、はじめての借入のタイミングからカウントが始まる場合があるので、後者の方が有利です。

無利息期間サービスのあるカードローンは以下ページで紹介しています。

無利息期間があるキャッシング商品を集め、サービスの特徴や意味、仕組みの違いを明らかにするとともにおすすめ業者をタイプ別で紹介。おトクに利用するため申し込む前にチェックしておきたい情報です。

審査通過率が高いカードローンを選ぶ

訳あって2社目にトライするわけですから、なんとか審査通過したいですよね。

審査通過率が高いカードローンがわかっていれば、それを筆頭に考えればよいのですが、審査基準は業者によって異なり、さらに公開されていません。

消費者金融の方が銀行カードローンよりも通りやすい傾向があるとはいえ、業界の垣根を越えた販売競争や、銀行と消費者金融が組んでいるカードローンもあり、審査通過しやすさの見分けは難しいです。

そんな中で、ぜにぞうなりの分析で比較的、審査が通りやすいであろうカードローンがわかっています。

このページの最後の方(こちらの場所)で紹介しているので参考にしてください。

2社目の審査に落ちたらどうする?

万一、2社目の審査に落ちてしまった場合の対応についても、あらかじめ考えておきましょう。

審査落ちして見境なくあちこち手を出したら、信用を落としてしまうので注意したいところです。

次の申し込みは期間を空ける

審査否認の結果を受けるとすぐ別の業者にリベンジしたくなりますが、期間を空けるのが得策です。

すでに説明したように、申し込み履歴は信用情報機関に6か月間残ります。

別の業者に申し込むと、審査で必ず信用情報機関に照会されます。

そのとき申し込み履歴があるのに契約した痕跡がないと、他社で断られたことを悟られます。

個々のケースによるので一概には言えませんが、審査での大きなマイナス要因になる可能性があります。

事情があってできるだけ早く2社目を契約したい場合、信用情報が消えるまでの6か月間待つのは現実的ではないと思いますが、極力期間をあけることを推奨します。

2社目の業者とつながりのない業者を選ぶ

ここまでの説明の中で「現在の借入先が取引良好なら、その業者が関与しているカードローンを2社目に選ぶと審査が有利」とお話ししましたが、今度はその逆です。

審査に落ちた業者とつながりのない業者を選んでください。

銀行カードローンは保証会社に、消費者金融やクレジットカード会社などをつけています。

それらの複数の会社がどこかでつながっているケースがあるので、審査落ちした事実を知らない業者を選ぶのが鉄則です。

大手の審査に落ちた場合は中小業者も視野に入れる

大手のカードローン審査に落ちた場合は中小業者も視野に入れた方がいいです。

中小は大手よりも審査が柔軟とよく言われますが、それは戦略の違いがあるから。

中小が大手と同じ商売をしたら勝ち目がありませんよね。大手が手を伸ばさない領域で闘うのが中小のセオリーです。

だとしたら、大手の審査に漏れる人をメインターゲットにする、つまり必然的に審査ハードルをさげる戦略をとるわけです。

審査を優先するなら視野に入れたい業態です。

知名度が低い中小業者は不安かも知れませんが、ヤミ金融というわけではありません。

銀行グループ企業で社会的信用度があり、かつ高スペックの業者も存在するので、この後紹介していますので参考にしてください。

今持っている1社目のカードローンの限度額増額申請をしてみる

審査に落ちてしまった場合は、前述したように今持っている1社目のカードローンの限度額増額申請をしてみるのも手段のひとつです。

わざわざ素性の知れない一見客として審査を受けるより、実績つきの既存客として増額申請する方が審査ハードルが低いからです。

ただし以下の場合は、断られる可能性があるので状況判断が必要です。

- 総量規制にひっかかる(すでに年収の3分の1を超える金額を借りている、または2社目を借りると超える)

- 過去に延滞したことがある

- 離職、転職、収入減など契約時から変化がある(転職などでキャリアアップした場合は逆に有利)

限度額増額できれば、特別な事情がないかぎり2社目のカードローンをもつこととほぼ変わらないですね。

クレジットカードのキャッシング枠を使う

クレジットカードを持っていてキャッシング枠があれば、カードローンの代用になります。

キャッシング機能が付帯していれば、審査もなくすぐお金を用立てできます。

キャッシング機能が付いていない場合は審査が必要ですが、ショッピングの良好な利用履歴があれば、カードローンの新規契約のときより審査ハードルは低い傾向があります。

保険の契約者貸付制度を利用できないか確認する

カードローンやキャッシング以外で、お金を借りる方法のひとつに「保険の契約者貸付制度」があります。

生命保険の解約返戻金の範囲内(80%程度)で、生命保険会社から借入れできます。

これのメリットは、ほぼ審査なく合法的、かつ確実に借りられること。

将来自分が受け取る予定の資産をとり崩す形です。ぜにぞうも利用経験があります。

審査が不安とか、もう借りるところがない場合の、ローンに頼らない方法として考えてみてください。

保険の契約者貸付制度については以下ページで詳しく紹介しています。

保険の契約者貸付について解説。お金を借りることができないとか借りたくないときの選択肢のひとつになるローンに頼らない方法です。

返済が深刻化しているなら債務整理も視野に入れる

生活が破綻していて返済が深刻化しているようなときは、リベンジ申し込みをするのではなく、状況の改善を図るための債務整理を視野に入れた方がよい場合があります。

債務整理は債権者と交渉して借金の減額を図る手段で、深刻度に応じて以下のような手続きがあります。

- 「任意整理」:債権者と交渉をして、利息のカットや長期分割返済などの和解を成立させ、支払いを楽にして完済する手続き。話し合いによる解決法。

- 「自己破産」:財産を手放す代わりに裁判所に借金の返済を免除する決定を出してもらう手続き。債権者との話し合いではなく法的な解決法。

- 「民事再生(個人再生)」:わかりやすく言うと、任意整理と自己破産の中間的な方法。裁判所に対して借金の減額を申請する手続きで、持っている財産の価格と同等額は返済しなければなりませんが、財産を処分されることはありません。

カードローン以外に抱えている債務総額や収入見込み、財産の状況などによってふさわしい手続きが異なるので、弁護士や司法書士などの専門家の力を借りる形になります。

2社目としておすすめのカードローン

選ぶ要素はいろいろありますが、2社目ともなると前述したように審査ハードルが上がることが想定できるので、審査の通りやすさが優先順位として高くなりそうです。

そこでぜにぞうの調査で比較的審査が柔軟だと分析しているカードローンを、銀行、消費者金融からひとつずつ厳選しました。

選んだ理由もそれぞれ明記しますので、参考にしてください。

- 三菱UFJ銀行カードローン「バンクイック」

- アコム(三菱UFJフィナンシャル・グループ)

三菱UFJ銀行カードローン「バンクイック」

バンクイックは三菱UFJ銀行が提供するカードローン。

メガバンクというステイタスを持ちながら、実は銀行本来の厳しい審査基準が適用されない特殊事情があります。

信じがたいかもしれませんが、その理由は保証会社であるアコムの存在が関係しています。

詳しくは以下ページで解説しています。

三菱UFJ銀行カードローンのバンクイックは審査が厳しいイメージがあり敬遠されがち。しかし実は銀行本来の厳しい審査基準が適用されない敷居の低さがわかっており、その理由を解説しています。

もちろんスペックも、

- 銀行ならではの金利(1.4%~14.6%)

- ATM利用手数料が無料(自行&提携)

- 毎月の返済金額の設定が低い

など文句ないので、2社目として低利を優先する人にはおすすめです。

アコム

アコムは三菱UFJフィナンシャル・グループに属する大手消費者金融。

アコムは1社目のカードローンに選ばれることが多いので審査通過率が高いのが特徴。

ぜにぞうがアコムの決算資料や営業成績データを徹底分析した結果、その結論を導き出すことができました。

2社目であっても、基本的に審査基準が変わるものではないので、分析結果は生きてくるはずです。

ぜにぞうの分析は以下ページで解説しています。

キャッシング審査がゆるい業者とか、審査が甘い業者って存在するの?その真相を、ぜにぞうが客観的なデータをもとに独自の目線で徹底解説。審査基準は公開されないものですが、ある情報を見ることでキャッシング審査がゆるいと推測することが可能になっています。

スペックも、

- 最大30日間金利0円サービス

- 審査時間最短20分、融資までの時間も最短20分(※)

- 24時間、土日も銀行口座振込可能

※お申込時間や審査によりご希望に添えない場合がございます

など大手ならでは高スペック。

大手金融グループに属する消費者金融で安心です。

まとめ

2社目のカードローンは、はじめての借入のときとは条件が違うので、何も考えずに申し込むと失敗します。

注意点をしっかりおさえるとともに、スムーズ&おトクに契約するコツを駆使しましょう。

以下、このページのおさえておきたい重要事項を箇条書きにします。

- 借入件数が増えると審査は厳しめ

- 借入件数が増えると毎月の返済額増、期日管理が難しくなり延滞リスク高まるので注意

- 目的によってカードローン以外の利用も検討しよう

- 現在の契約先で限度額増額申請や借り換えも選択肢のひとつ

- 短期間で複数業者に同時に申し込むのは審査に不利

- 2社利用で返済負担は増加、出費を減らすことも並行して考えよう

- 申込時には身の丈に合った限度額と正直な申告を行うのが自分のため

- 現在の借入先との取引状況に応じて最適なカードローンを選ぼう

- 裏付けのある審査通過率が高いカードローンを選ぼう

- 2社目の審査に落ちた場合の対応も考えておこう

「2社目のカードローン」に関するQ&A

- 2社目のカードローン審査は厳しいですか?

- すでに他社借入れがあるため、審査通過ハードルは1社目のときより上がります。「1社では不足しているから申し込んできた」という目で見られます。

- 2社同時にカードローンに申し込んで問題ないですか?

- 複数の業者に同時に申し込むのはNGです。申し込みを行っただけでも信用情報に記録されるため、短期間に複数の申し込み履歴があると不安要素としてとらえられます。

- 消費者金融2社から借りられますか?

- すべての借入れを合計して年収の3分の1以内であれば、審査基準を満たすことで借りることは可能です。

- 消費者金融2社目の限度額はどのくらいが妥当ですか?

- 欲張らずに身の丈に合った限度額を申請しましょう。限度額が高いほど低金利になるメリットはありますが、その分審査は厳しくなります。

- カードローン2社目のおすすめは?

- 2社目は審査ハードルが上がるので、審査通過率の高いカードローンを選びましょう。業者の公開情報から審査通過率を調べることが可能です