カードローン審査でもっとも重要視されるのが収入の安定性。勤続年数の長さは安定した収入の客観的な証明になるので、ついつい勤続年数を長めに盛る嘘をつきたくなります。

Yahoo!知恵袋でも類似の質問をよく目にします。

カードローンなどの申し込みで、勤続年数が数カ月なのに1年とかいたらばれますか? もしばれたら何かいわれますか?

Yahoo!知恵袋

ローンを組む際、勤続年数を上乗せしてもバレないものなんですか? 社会保険に加入しているのですがローン会社が調べれば分かるものなんでしょうか?

Yahoo!知恵袋

申し込みの際に勤続年数など嘘の記入をした場合は今後その記録はのこるのでしょうか?他のカードローンを申し込む際に本当の記入をしても影響はありますか?

Yahoo!知恵袋

気持ちはわかりますが、審査に通過したいからといって軽はずみに嘘をつくのは危険です。なぜなら相手は金融のプロだから見抜きます。

この記事ではどんな経緯で勤続年数の嘘がバレるのか、もしバレたらどうなるのかを中心に金融の国家資格を持つ私ぜにぞうがわかりやすく解説します。

この記事を読めば不安や疑問をある程度解消できると思いますが、どうしても勤続年数の短さが気になる人は、最後に紹介する推奨カードローンを参考にしてみてください。

↓このページの解説動画(7:44)↓

勤続年数の嘘はバレるのか?

「嘘をつくとバレるのか?」まずはここがいちばん気になるところだと思います。

結論から言うと、物的なことと業者の経験値からほぼ嘘が見抜かれます。

じゃあ、どんな経緯で見抜かれるのか?

申し込み時に提出する本人確認書類や収入証明書類、業者が加盟する信用情報ネットワーク(信用情報機関)などから勤続年数の嘘がバレるケースがあります。

具体的には、

- 健康保険証から嘘がバレる

- 源泉徴収票から嘘がバレる

- 信用情報機関の登録情報から嘘がバレる

- 物的証拠がなくても見破られる

ひとつずつ見ていきましょう。

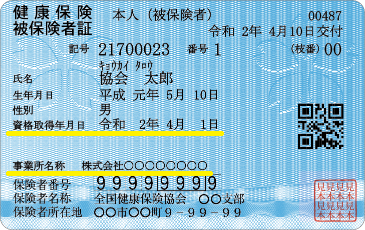

健康保険証から嘘がバレる

本人確認書類として従来型の健康保険証を利用する場合に、勤続年数のごまかしがバレることがあります。

自営業者など国民健康保険の方を除き、会社勤めの方の健康保険証には「資格取得年月日」と「事業者名」が記載されています。

この「資格取得年月日」は基本的には入社日です。

一部例外として、グループ会社への転籍出向や、海外赴任で被保険者資格を失い帰国した場合などに保険証を作り直すと入社日と異なる日付が記載されますが、多くの方は入社日のはず。

物理的に入社日がわかるので、そこから計算した勤続年数と申告した情報との間でギャップがあることで嘘がバレることになります。

マイナ保険証(マイナンバーカードの保険証)であったり、健康保険証以外を本人確認書類に使えば避けられることですが、提出できる書類が従来型の健康保険証のみの場合は起こりえます。

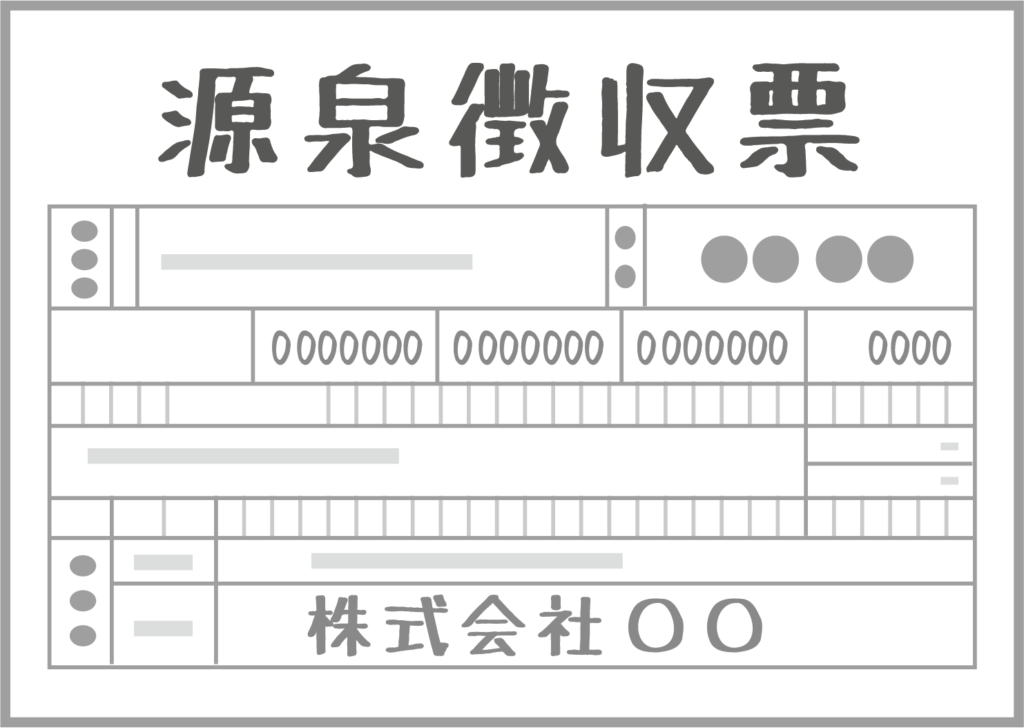

源泉徴収票から嘘がバレる

希望するカードローンの利用限度額が一定条件に該当すると、収入証明書類の提出が必要ですが、会社勤めの方が源泉徴収票を利用すると勤続年数の嘘がバレるケースがあります。

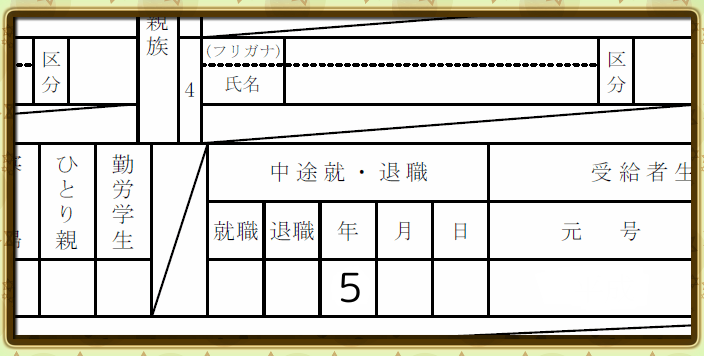

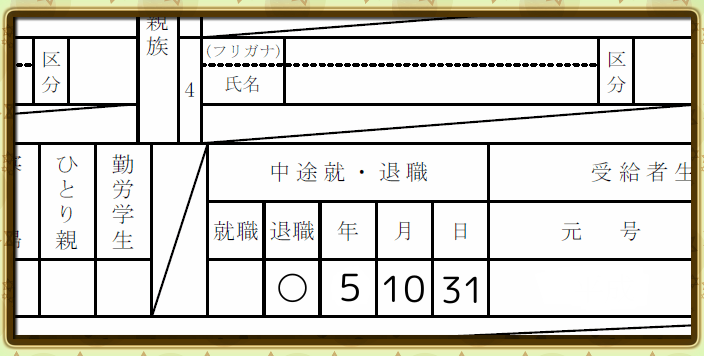

源泉徴収票には以下の画像のように「中途就・退職」の欄があります。

源泉徴収票が発行された時点で会社に勤務していれば「年」の欄にその年の数字が記載されます。(令和5年であれば「5」というように)

そして「月」と「日」は空欄になっているはずです。

ところが、退職している人の源泉徴収票は「退職」に◯印があり(印の種類が違う場合があります)、年月日に退職した日が記載されます。

以下の画像は令和5年10月31日に退職した人に発行される源泉徴収票の例です。

この退職日が記載された源泉徴収票を提出する場合、退職していないフリをして申し込みをしたら完全にバレますね。

転職した前提での申し込みであっても、退職日を起点にしてカードローンの申し込み日までの期間を類推することができますから、勤務期間を実際よりも盛ってしまうと整合性がとれなくなります。

収入証明書類として「給与明細」などを使えば避けられることですが、源泉徴収票にそのような記載があることなど普通は気づかないですよね。知らずにうっかり提出してしまうと嘘を自白するようなものです。

ちなみに業者から収入証明書類の提出を求められるのは以下のケースです。

- 50万円を超える利用限度額を希望する場合

- 希望する利用限度額と他の貸金業者からの借入の合計額が100万円を超える場合(銀行カードローンは除く)

ただし、上記に該当しない場合でも業者の判断で提出を求められることがあります。

信用情報機関の登録情報から嘘がバレる

健康保険証や源泉徴収票を提出しなければ安心かというと、そういうわけでもありません。

信用情報機関に登録されている情報から、勤続年数の虚偽申告が見抜かれることがあります。

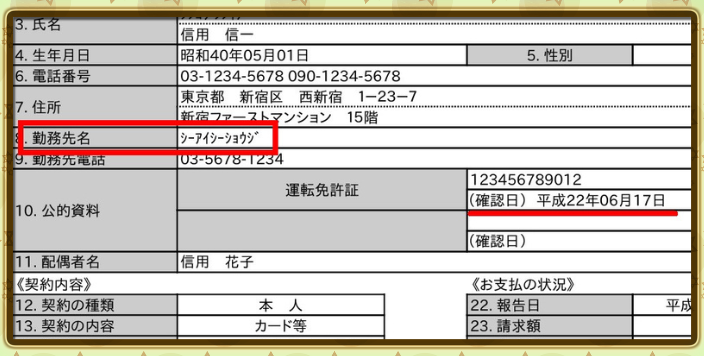

信用情報機関には、過去における自分の金融取引にかかわる情報が一定期間登録されていて、業者はカードローン審査の際には必ずその情報を照会します。

過去の信用取引はクレジットカードや各種ローンの契約、携帯電話端末代金の分割払いなど信用取引全般が対象です。

そして登録情報には勤務先名をはじめとした属性情報が含まれます。

例えば下の画像は信用情報機関のひとつであるシー・アイ・シー(CIC)における信用情報の一部です。(開示請求をすると確認できます)

過去にあなたと信用取引を行った会社があなたの「勤務先名」と「本人確認したときの年月日」を信用情報機関に登録する仕組みになっています。

これらの勤務先名と当時の年月日がセットになった情報を元にして、申告した勤続年数との不整合を見つけられることがあります。

信用取引の実績が多ければ多いほど検証材料がたくさん集まって、嘘を見抜くことが容易になります。

物的証拠がなくても見破られる

消費者金融業者などは無担保・無保証で消費者ローン一本で何十年も商売を続けてきたプロです。

僕ら素人では気づかないレベルでもプロは簡単に嘘を見抜きます。複数の項目を並べることで申告された勤続年数に違和感を覚えたり、整合性がとれない矛盾を見つけます。

年齢、業種、役職、年収などは互いに関連し合っているので、それらの組み合わせから申告した勤続年数に違和感や不整合を察知します。

審査担当者は長年の経験値から申告内容を偽装する人がいることなど百も承知で、ごまかしやすい項目や行動パターンを見透かしているので、ごまかしは通用しないと思った方が無難です。

そうなると『勤続年数の嘘は、なにやってもぜったいバレるじゃん』と思いますよね。はい、その通りなんです。

だから、後で説明しますがそもそも勤続年数はたくさんある審査項目のひとつにすぎないわけで、勤続年数を過度に意識するのはあまり意味がありません。

勤続年数の嘘がバレたらどうなる?

では勤続年数の嘘がバレたらどうなるか?この点を見ていきましょう。

「審査の途中でバレる」ケースと「審査が通って借入れした後にバレる」ケースについて考えてみます。

審査の途中でバレたらどうなる?

これには2通りのケースがあります。

ひとつは悪質な嘘ではない、つまり入力の間違い程度と判断される場合です。この場合は『内容にお間違いがないですか?』と業者から確認が入ります。

もうひとつが悪質な嘘と判断される場合です。「悪質な嘘をつく人」とレッテルを貼られて審査落ちの切符を渡されてしまいます。

この場合はどれだけ他の要素が良くても、たったそのひとつの過ちだけで信用を失います。

わかりやすい例でいえば、ほとんどの男性が振り返って見るような魅力的な女性、美人でスタイルがよく一目ぼれするステキな女性でも、人前で平気で鼻をほじるしぐさを見てしまったら、たいていの男性は幻滅しますよね。その行為ひとつであんなに魅力的だった部分を打ち消してしまいます。それと同じです。

審査が通って借入れした後にバレたらどうなる?

審査に通って取引を始めた以降のタイミングで、勤続年数の嘘がバレることは現実的には考えにくいです。

というのも、延滞事故などのトラブルがなく正常な利用を続けていれば、勤務先などの属性情報を調査されることがないからです。クレジットカードも同じですよね。

唯一考えられるのは、契約して3年もしくは5年経過すると再度その時点の収入証明書類の提出を求められます。

そのタイミングで転職していれば勤務先が業者に伝わってしまいますが、そこで転職後の勤続年数が問題になることはありません。ましてや申し込み当時に申告した勤続年数など問題にならないからです。

このように健全に利用していれば問題になりにくいですが、何かの拍子(例えば延滞したときなど)に嘘がバレた場合に、取引に制限をかけたい業者側の口実にされる悪いシナリオを説明します。

追加借入を停止させられる

ペナルティとしてはいちばん軽いケースで、新たな借入れができないようにされます。つまり残債務を返済するだけです。

利用限度額を下げる措置を併用されることも考えられます。

強制解約される

嘘をついて契約し、お金を借りるような人とは取引を続けられないということで、業者側からカードローン契約の強制解約を突きつけられることがあります.

解約になったからといって債務が消えるわけではないので、完済まできっちり返済する義務が残ります。

一括返済を要求される

強制解約となり残債務を分割返済できるのならまだマシで、一括返済を要求されることがあります。

分割して返済していく権利のことを専門用語で『期限の利益』と呼びますが、規約違反によってこの期限の利益、つまり分割返済していく権利を失うことで全額繰り上げ返済を要求されるケースもあります。

犯罪(詐欺罪)になりかねない

勤続年数をちょっとごまかす程度は大したことではないと思いたいところですが、厳密にいえば虚偽の申告でお金を借りる行為は契約相手をあざむく行為です。

型通りにいうと詐欺罪です。

勤続年数をちょっとごまかす程度で詐欺罪で逮捕されることは現実的ではありませんが、そういう側面を持っていることは認識しておいた方が良いです。

信用取引では嘘は致命傷

改めてお伝えしておきます。カードローンなどの金融取引では、ちょっと大げさに聞こえるかもしれませんが嘘は人生の致命傷になりかねません。

一度、カードローン審査に落ちるだけならまだマシで、「悪質な嘘をつく人」とレッテルを貼られたら後々まで影響を及ぼします。

業者の社内システムには、審査落ちや強制退会の理由が後からでもわかるように登録されます。

元貸金業マンであるぜにぞうは経験で知っていますが、業者内には「人質悪し」といった顧客識別コードも存在しているし、顧客情報にコメントを焼き付けて後々まで残すこともできます。

虚偽申込などと記録され、いわゆる社内ブラックリスト入りしたら、その業者とは以後取引ができなくなります。

もし業者が銀行だとしたら、その影響の大きさを想像できると思います。住宅ローンなどでお世話になる可能性がありますからね。

これはカードローンだけでなく金融取引全般で言えることです。脅すわけではありませんが、一度失った信用の回復はたやすいものではありません。

そもそもカードローン審査における勤続年数の重要性はどうなの?

勤続年数に不安を持っている人からすると「他人事だと思って軽く言うなよ!」と言われそうですが、勤続年数を過剰に意識しすぎるのはムダなエネルギーを使うだけです。

というのも、勤続年数の長さがカードローン審査において飛び抜けて重要視されているわけではないからです。

そもそも勤続年数はたくさんある審査項目のひとつにすぎません。

カードローン審査はスコアリング審査といって、何十個とある審査項目を点数化して機械判定するのですが、勤続年数はそのひとつにしかすぎません。

審査は総合評価。勤続年数が短いだけで審査落ちするような単純な審査基準ではありません。

そもそも勤続期間3か月だと不安だけど、半年、1年だったら安心かといったらそういうことではないです。

「勤続1ヶ月や1年未満とかでキャッシング審査って通る?」のページでも説明していますが、大事なのは勤続年数の長さではなくて固定収入があることを客観的に示せることです。

転職後のキャッシング審査でいちばん心配になるのがやはり勤務期間の短いこと。勤続1ヶ月や1年未満で審査に通るか不安、そんな人に向けて貸金業務取扱主任者のぜにぞうが申し込む前に知っておきたい知識を解説しています。

ことさらに勤続年数にこだわってもあまり意味がありません。

勤続年数が短いと「承認される利用限度額が少し下振れするかも」といった程度に思っておくくらいでよい話です。

こだわるべきところは、審査の5大要素をクリアしているかどうかです。

- 年齢などの申込条件を満たしているか

- 安定した(=継続性のある)収入があるか(多い少ないではない)

- 連絡不能になるリスクがないか

- 信用情報に金融事故記録がないか

- 法律で定められた過剰貸付にならないか

上記5大要素の中には、これを外してしまったらわかった段階で問答無用で排除される項目があります。大事なことなのでその2つを次で深掘りします。

カードローン審査を左右する大きな項目は信用情報

上記で示した審査の5大要素をはじめとして審査項目はたくさんありますが、クリアしていないとわかった段階でそれ以上審査が進まない絶対条件の項目が次の2つです。

- 総借入残高が年収の3分の1を超えていないこと

- 延滞中の金融取引や過去に延滞事故がないこと

業者によってことなる審査基準とか審査の甘辛に関係なく、法律上の理由で借りることができない内容です。

総借入残高が年収の3分の1を超えていると借入れできない

『総量規制』と呼ばれる貸金業法の決まりで、年収の3分の1を超える融資を受けられません。例えば年収300万円なら100万円を超える借入れができないということです。

厄介なのがこれから申し込む業者だけでなく、すでに借入れのある分も含めての総借入残高になることです。

さらに新たに申し込むカードローンの利用限度額が(まだ借りてもいないのに)その3分の1にカウントされます。

業者側はこの規制に違反すると罰則があるので、土下座して頼んでも絶対に貸してくれません。

延滞中の金融取引や過去に延滞事故があると借入れできない

カードローン審査に絶対に通らないもうひとつのことは、信用情報に傷がある場合です。

具体的には、他社の借入れをまさに延滞中の場合です。

常識的に考えても返済が滞っている人に新たにお金を貸す人はいませんよね。商売ならなおさらです。

さらに過去に信用取引で延滞事故がある場合にも借りることはできません。

すでに説明したように、信用情報機関には過去の信用取引が登録されていて、延滞事故はもれなく記録として残っています。(厳密には契約終了から5年間)

過去に延滞事故をもつたった1人に融資するリスクは、正常なひとの何十人、何百人に匹敵するので、間違いなく排除されます。

勤続年数が短い時にカードローン審査通過を高めるためにできること

勤続年数が短いことを過度に気にする必要がないと説明したものの、当の本人にとっては安心できない面が現実あると思います。

そこで少しでも審査通過の可能性を高める知恵を紹介します。

2か月分の給与明細を提出できる時期まで申し込みを待つ

カードローンを申し込むタイミングは、2か月分の給与明細を提出できる時期まで待つのが得策です。

カードローンの申し込みでは年収を提示する必要があります。

勤続年数が1年未満の場合は見込みの年収を提示することで対応が可能で、例えば1か月分の給与明細があれば12倍することで見込み年収を求められます。

ただ、2か月分の給与明細書の提出を求められるのが一般的です。業者が1か月分ではなく2か月分と言うのは意味があるわけですから、転職してまもない場合などは給与を2回もらうまで待つのが無難です。

また、もし手元に賞与明細書がある場合は、給与明細に加えて追加で提出すると、審査でプラス材料にしてもらえる可能性があります。

利用限度額を低くおさえて申し込む

利用限度額は可能な限り低くおさえて希望するのが鉄則です。

利用限度額が高くなればなるほど審査ハードルが高まるのは考えるまでもなく、であれば低くしておきましょう。正解はないですが10万円程度にしておくと良いです。

利用限度額は取引が始まった後からでも、実績を積めば増額申請できます。小さく産んで大きく育てる作戦が良いです。

申告する各種情報は盛らない、大切なのは正直な申告

当たり前すぎることですが、申し込む際には正直に正確に申告しましょう。

勤続年数や年収はついつい盛りたくなるし、他社借入れ残高は実際よりも少なく見せたくなります。

でも何度も言うように、業者は嘘を見抜きます。嘘をついてドキドキして待つのは失うものがあっても得るものはありません。

提出前に申告内容の再確認を怠らない

申告内容は提出前(ネット経由であれば送信前)に、ひつこいくらいに内容の再確認をしてください。

単純な勘違いもあり得るので、間違いがあると思って再確認を怠らないようにしましょう。

僕は試験問題で「正しい」答えを解答しないといけないのに、勘違いして「誤り」を解答して撃沈したことが何度かあります。

カードローン申し込みでもそういう勘違いによる入力間違いは起こり得るので注意して下さい。送信してしまったら修正は面倒です。

嘘をついて申し込みした人が今すぐすべきこと

虚偽申告したつもりがなくても申告内容に間違いがあれば、審査担当者に嘘の申告とみなされる危険性があります。想像できますよね。

もし嘘の申告をしてしまった場合や間違いに気づいた場合には、審査中であれば業者に連絡して修正するのが無難です。

『嘘をつきました』などと正直に言う必要はありませんが(それをしたら審査に落ちます)、『間違って入力したかもしれない』と言って修正しましょう。

そうすることで審査に通過できる保証はもちろんありませんが、嘘の申告とみなされて審査に落ちるだけで済まず、虚偽申告した顧客として以後マークされて二度と同じ業者と取引できなくなるリスクは避けたいです。

勤続年数が気になる人にとって申し込み候補になりうるカードローン

勤続年数を気にしている人は、それ以外の項目でも不安材料を抱えていることが多いです。例えば年収とか。

審査全般について不安であることが多いので、そういう場合に候補にするとよいカードローンを最後に付け加えておきます。

私ぜにぞうのリサーチ、調査により候補としてあげられる業者を消費者金融と銀行からひとつずつ紹介します。

アコム

CMでもおなじみの三菱UFJフィナンシャル・グループのアコム。

1社目に選ばれることが多いため、審査通過率が高いことがおすすめする理由です。

公表されている決算情報、営業実績などをぜにぞうが徹底的に分析した結果、興味深いデータがとれたので以下ページで詳しく説明しています。

キャッシング審査がゆるい業者とか、審査が甘い業者って存在するの?その真相を、ぜにぞうが客観的なデータをもとに独自の目線で徹底解説。審査基準は公開されないものですが、ある情報を見ることでキャッシング審査がゆるいと推測することが可能になっています。

審査時間最短20分、融資までの時間も最短20分というスピード感は圧巻(※お申込時間や審査によりご希望に添えない場合がございます)、30日間無利息サービスもあってスペックに死角がありません。

三菱UFJ銀行のバンクイック

銀行カードローンは消費者金融よりも審査が厳しいことは一般常識になっていますよね。

しかし、三菱UFJ銀行カードローンのバンクイックはちょっと事情が違って、銀行本来の厳しい審査基準が適用されないという特殊事情があります。

その点がバンクイックをおすすめする理由です。詳しくは以下のページで説明しています。

三菱UFJ銀行カードローンのバンクイックは審査が厳しいイメージがあり敬遠されがち。しかし実は銀行本来の厳しい審査基準が適用されない敷居の低さがわかっており、その理由を解説しています。

スペックも最高峰。格式ある銀行の信用と名前で提供されているにもかかわらず敷居が低いことはあまり知られていません。

まとめ

勤続年数の長さは安定した収入の客観的な証明になるので、ついつい勤続年数を長めに盛る嘘をつきたくなります。

しかし、このページを読み終えたことで過度に意識することではないし、審査に通過したいからといって軽はずみに嘘をつくのは危険だということが少しわかったのではないでしょうか。

以下、このページでおさえておきたい事柄を箇条書きにしてまとめます。

- 勤続年数の嘘やごまかしは提出書類からバレる

- 信用情報機関の情報や審査担当者の経験値から嘘は見抜かれる

- 審査途中で嘘がバレると「悪質な嘘をつく人」とレッテルを貼られて審査落ちする

- 審査が通って借入れした後にバレると、ペナルティがあるだけでなく犯罪になりかねない

- 信用取引で嘘をつくのは致命傷になることがある

- 審査項目はたくさんあり審査は総合評価。勤続年数にこだわりすぎるのは意味がない

- 審査の5大要素をクリアしていることが重要

- 勤続年数が短い時にカードローン審査通過を高めるためにできることがある

「カードローン 勤続年数の嘘」に関するよくある質問

- カードローンで嘘をついたらバレますか?

- 銀行カードローン、消費者金融に共通していえることですが、勤続年数、年収、他社借入残高などごまかしたくなる項目は、提出書類や信用情報機関の情報などから不整合が生じてバレます。

- 審査通過する勤続年数はどのくらいが目安ですか?

- 勤続年数1年以上、できれば3年以上が理想と言われることが多いですが、過度に意識する必要はありません。そもそも明確な基準があるわけではありません。勤続年数はたくさんある審査項目のひとつで他の項目もあわせた総合審査です。数か月といった短い期間だと審査落ちするわけではありません。

- カードローンの嘘がバレるとどうなりますか?

- 審査途中で嘘がバレると「悪質な嘘をつく人」とレッテルを貼られて審査落ちし、審査が通って借入れした後にバレるとペナルティがあるだけでなく犯罪になりかねません。

- 勤続年数 どう数える?

- 入社日から退社日までの期間を合計して算出し、端数を切り上げて数えるのが基本です。たとえば4月1日に入社した人の場合、翌年3月31日に退職すれば「勤続1年」、翌年4月1日に退職すると「勤続2年」と数えます。